door Veritis

het snelgroeiende MARKTTEMPO en de noodzaak om te overleven in de concurrentie hebben veel bedrijven ertoe aangezet om verschillende groeistrategieën uit te stippelen.

bedrijven upgraden bestaande systemen, improviseren workflows, passen nieuwe technologieën toe en meer, die voldoende zijn om groeidoelstellingen op korte termijn te bereiken. Strategieën zoals M&A helpen bedrijven echter om op lange termijn te bereiken.strategieën van het grote bedrijfsleven zoals fusies en overnames (mA) geven de organisaties niet alleen een impuls voor groei, maar plaatsen deze bedrijven ook in de voorhoede van de concurrentie.

maar hoe brengen ondernemingen een fusie of overname tot stand in de VS?

laten we eens kijken naar het M&een proces.

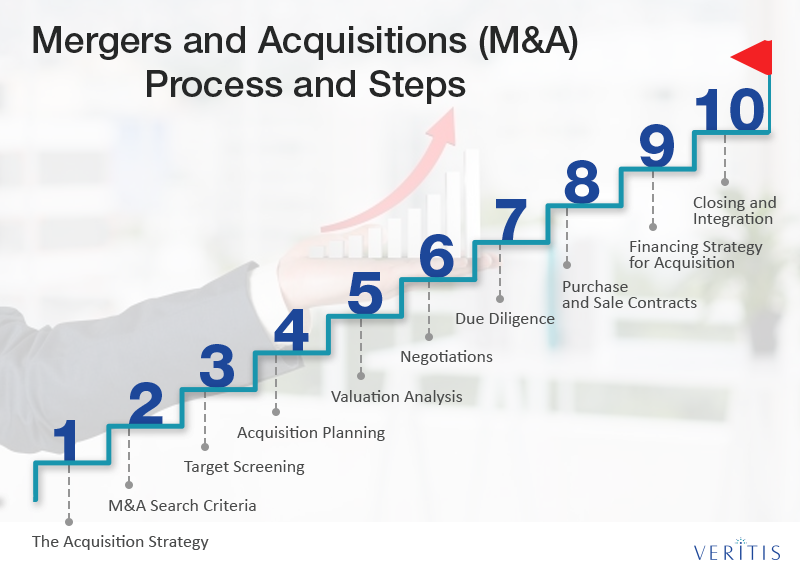

- technologie fusies en overnames (M&a) proces en stappen:

- 1) De overnamestrategie

- 2) M&a zoekcriteria

- 3) Target Screening

- 4) Acquisitieplanning

- 5) Waarderingsanalyse

- 6) onderhandelingen

- 7) Due Diligence

- 8) koop – en verkoopcontracten

- 9) Financieringsstrategie voor acquisitie

- 10) sluiting en integratie

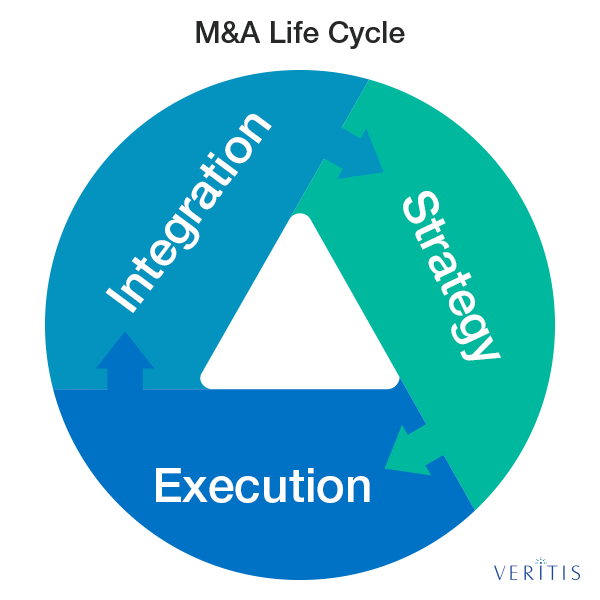

- de fusies en overnames (MA) levenscyclus

- 1) Strategy

- 2) Uitvoering

- 3) integratie

technologie fusies en overnames (M&a) proces en stappen:

1) De overnamestrategie

de eerste stap in de M&een proces is het creëren van een goede overname strategie! Dit vereist dat de acquiring bedrijf om een duidelijk idee van welke doelen ze willen bereiken van de overname – uitbreiding van productlijnen of toegang krijgen tot nieuwe markten.

Hier zijn enkele vragen om een succesvolle acquisitiestrategie te garanderen:

- bij welke activiteiten is de onderneming betrokken?

- Wat is de reikwijdte van het bedrijf?

- Wat is de algemene richting die ons bedrijf wil inslaan richting zijn markt?

deze vragen brengen uw M&een strategie die in lijn is met de algemene bedrijfsstrategie in de VS.

2) M&a zoekcriteria

de volgende stap is het identificeren van de belangrijkste criteria voor doelondernemingen in overeenstemming met de acquisitiedoelstellingen van de overnemende onderneming. De criteria kunnen variëren op basis van klantenbestand, geografische locatie en winstmarges.

3) Target Screening

de overnemende onderneming begint vervolgens met target screening door de potentiële doelstellingen te beoordelen in overeenstemming met de acquisitiecriteria

4) Acquisitieplanning

de overnemende onderneming zal dan met de doelondernemingen voldoen en een goede waarde voor hen of hun activa bieden. Met de eerste vergadering, de overnemende onderneming zal proberen om informatie over het doel te krijgen en te zien hoe flexibel is het doel bedrijf met een fusie.

5) Waarderingsanalyse

Na het eerste gesprek zal de overnemende onderneming de target vragen om substantiële informatie te verstrekken, waaronder actuele financiële gegevens, operaties, verplichtingen en meer. Dit helpt de acquirer om de capaciteiten van het doel te beoordelen als een bedrijf op zijn eigen en als een potentiële acquisitie bedrijf.

6) onderhandelingen

Na het verzamelen van voldoende informatie voor de evaluatie van het doel, zal het eerste aanbod worden uitgerold. Dan zullen de twee bedrijven nader onderhandelen over de Voorwaarden.

7) Due Diligence

Dit proces begint zodra het aanbod door de overnemende onderneming is aanvaard. Dit maakt een herevaluatie van de initiële beoordeling door de overnemende partij van de waarde van de target door het uitvoeren van een gedetailleerde analyse van de activiteiten van de target, zoals activa, klanten, human resources en meer. Due diligence is een concrete stap die geen ruimte laat voor toekomstige problemen of problemen

8) koop – en verkoopcontracten

in deze fase wordt een definitief koopcontract opgezet, waarbij beide ondernemingen een beslissing nemen over het type koopovereenkomst-aankoop van activa of aankoop van aandelen.

9) Financieringsstrategie voor acquisitie

hoewel de overnemende onderneming al in de beginfase van de transactie rekening heeft gehouden met haar financiële gegevens, worden de gedetailleerde financiële gegevens pas ingevoerd nadat de koop-en verkoopovereenkomst is ondertekend.

10) sluiting en integratie

de overnameovereenkomst is gesloten en vertegenwoordigers van beide ondernemingen werken samen aan de fusie.

de fusies en overnames (MA) levenscyclus

De Meen levenscyclus categoriseert de verschillende Ma processen verlopen in drie brede fasen:

1) Strategy

in deze fase beoordelen m&a adviseurs in de VS de veranderingen met betrekking tot de sector van de overnemende partij en identificeren groeimogelijkheden en doelstellingen in overeenstemming met de bedrijfsstrategie van de onderneming.

Dit omvat het creëren van een portefeuillestrategie en een beoordeling van een operationeel model, bedrijfsfinanciering of investment banking en strategische alternatieven.

bovendien omvat deze fase ook target screening, deal structuring, readiness review, synergy analysis en modellering.

2) Uitvoering

tijdens de uitvoeringsfase geven mdeskundige adviseurs in commerciële, financiële, HR -, IT -, operationele en fiscale aspecten inzicht in de transitie-en financieringsopties. De uitvoeringsfase combineert ervaring en kennis om het complexe proces af te sluiten.

deze fase omvat planstructurering, financieel advies, onderhandelingsondersteuning, due diligence, voorlopige prijstoewijzing, fiscale structurering en meer.

3) integratie

in de laatste fase zal integratie of scheiding de overnemende partij voor een reeks uitdagingen stellen, waaronder kosten, tijdschema ‘ s en bedrijfsverstoringen, onder andere. Deze fase omvat integratie of scheiding planning ondersteuning, het ontwikkelen van de verkoop koopovereenkomst, financiële overeenkomst advies, het afronden van waardering en koopprijs, voltooiing verklaring advies.

Post-deal closure, Ma advisors organisate Day 1 Readiness Transition Service Agreement, synergy support, human capital integration, tax integration and restructuring. Technologie M&a adviseurs in de VS zorgen voor een probleemloos proces gedurende de gehele integratiefase, inclusief eindstateplanning.

De Meen proces brengt een reeks voordelen met zich mee voor zowel de overnemende partij als de doelondernemingen indien dit op een gefaseerde en strategische manier wordt uitgevoerd. Beoordeling, evaluatie en herevaluatie zijn de sleutel tot het proces bij elke stap, zonder welke de fusie of scheiding voor beide bedrijven onvruchtbaar kan blijken te zijn.

bovenal kan sterke adviesondersteuning het ontmoedigende proces van M&A omzetten in een veel georganiseerd systeem. Overweegt u een fusie?

Op zoek naar een betrouwbare IT advisory service partner in de VS? Neem Contact Op Met Veritis.

gerelateerde Post:

- herdefiniëren van zakelijk succes met IT M&A Advisory Services