Ten przewodnik pokaże Ci dokładnie, jak działa kredyt hipoteczny z zabezpieczeniem krzyżowym i jak zabezpieczenie krzyżowe może powstrzymać kredyty na nieruchomości.

:

- kilka korzyści z it

- ogromne ryzyko, aby być świadomym

- problemy spowodowane podczas refinansowania

i jeden przykład, który uratował jednego z naszych klientów $5,352 w LMI.

Jeśli więc chcesz przejść od property rookie do property pro, jeśli chodzi o zabezpieczenie krzyżowe, ten przewodnik jest dla ciebie.

zaczynajmy.

- podstawy zabezpieczenia krzyżowego

- czym jest zabezpieczenie krzyżowe?

- samodzielne zabezpieczenie czy zabezpieczenie krzyżowe?

- główne problemy z zabezpieczeniem krzyżowym

- o czym jeszcze muszę pamiętać?

- jak zminimalizować ryzyko

- podstawy zabezpieczenia krzyżowego

- co to jest zabezpieczenie krzyżowe?

- korzyści z zabezpieczenia krzyżowego

- kiedy można zastosować zabezpieczenie krzyżowe?

- : Uzyskaj niższą stopę procentową

- korzyść 2: ulgi podatkowe

- korzyść 3: redukcja

- jaka jest różnica z samodzielnym zabezpieczeniem?

- samodzielne czy krzyżowe zabezpieczenie?

- główne problemy zabezpieczenia krzyżowego

- jakie są wady zabezpieczenia krzyżowego?

- ryzyko 1: spadek rynku

- ryzyko 2: utrata władzy nad kredytem

- : Z refinansowania kredytu, przychodzi rewaluacji.

- ryzyko 4: koszty LMI wayyyy więcej

- o czym jeszcze muszę pamiętać?

- ubezpieczenie kredytu hipotecznego

- sprzedaż lub plany na przyszłość

- łatwość przenoszenia

- jak zminimalizować ryzyko

- Jak sprawdzić, czy pożyczka z zabezpieczeniem krzyżowym jest odpowiednia dla ciebie

podstawy zabezpieczenia krzyżowego

w tym rozdziale dowiesz się, jakie korzyści i cel kryją się za zabezpieczeniem krzyżowym i kredytami krzyżowymi.

te podstawowe elementy obejmują kroki, aby się zakwalifikować, zalety i typowe problemy spowodowane przez cross-collateralization.

co to jest zabezpieczenie krzyżowe?

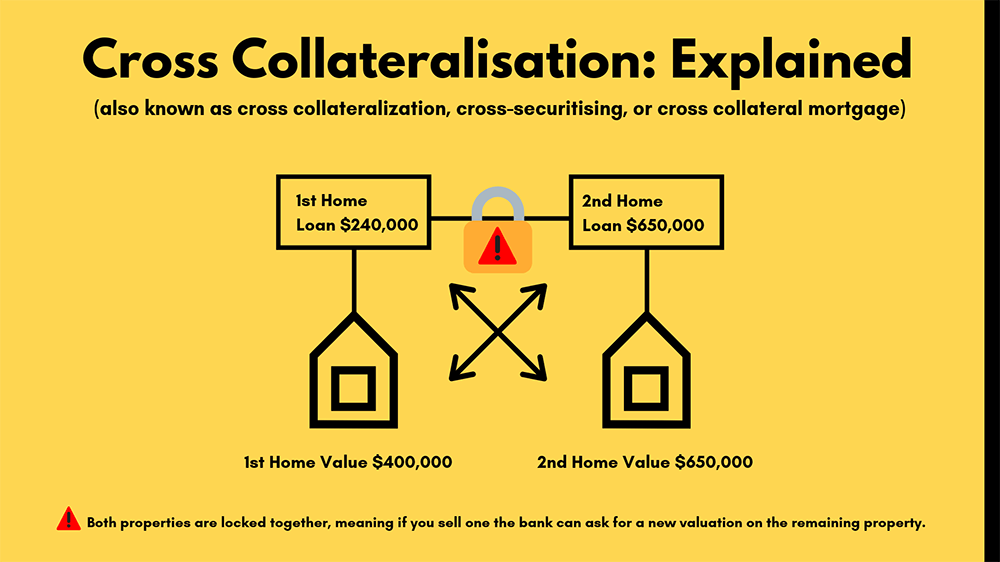

Cross collateralization to termin finansowy, który jest używany, gdy kredyt jest zabezpieczony przez dwie lub więcej nieruchomości.

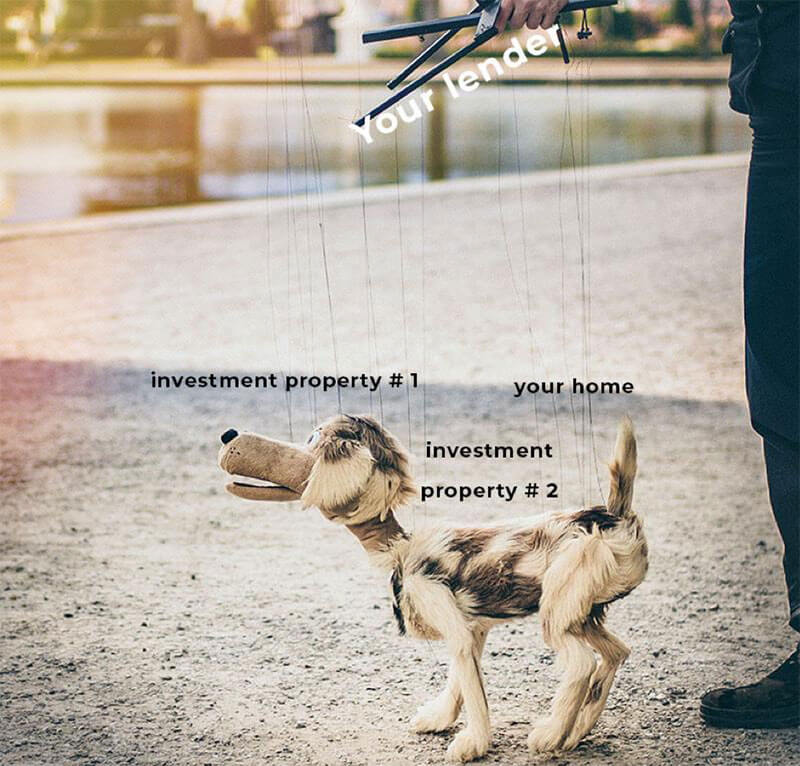

Jeśli masz Dom i pożyczyłeś dodatkowe pieniądze na nieruchomość inwestycyjną z tego samego banku, często krzyżują zabezpieczenia lub krzyżują zabezpieczenia nieruchomości, aby pożyczyć Ci dodatkowe pieniądze.

jest to typowa struktura zabezpieczona krzyżowo, jeśli dokonasz jakichkolwiek zmian w którejkolwiek z właściwości, spowoduje to nowe wyceny dla obu.

korzyści z zabezpieczenia krzyżowego

zabezpieczenie krzyżowe jest zwykle najbardziej atrakcyjne dla osób, które próbują zbudować swoje portfolio.

(i przemawia to do banków, które zyskują większe bezpieczeństwo przed twoimi nieruchomościami)

typowym nabywcą jest ktoś, kto chce zatrzymać swoje nieruchomości przez jakiś czas.

i przez to mamy na myśli trzymanie się go przez 10 do 15 lat, a nie szukanie zakupu innych nieruchomości.

najprostszym sposobem myślenia o kredytach krzyżowych jest połączenie wszystkiego ze sobą.

kiedy można zastosować zabezpieczenie krzyżowe?

- ✅ może być używany, gdy dwie nieruchomości są zaangażowane w zabezpieczenie pożyczki

- equity kapitał z jednej nieruchomości jest wykorzystywany, na przykład, nieruchomość zajmowana przez właściciela, do zakupu drugiej nieruchomości inwestycyjnej.

: Uzyskaj niższą stopę procentową

Kiedy korzystasz z zabezpieczenia krzyżowego, czasami możesz uzyskać lepszą stopę procentową.

Dlaczego? Ponieważ twoje nieruchomości są postrzegane jako połączone, a nie każdy jako indywidualny kredyt inwestycyjny.

(a niektóre banki postrzegają to jako mniejsze ryzyko)

oszczędności mogą zależeć od banku, całkowitej kwoty kredytu i tego, ile masz kapitału w swoich nieruchomościach.

korzyść 2: ulgi podatkowe

Jeśli Twoja początkowa pożyczka była zajęta przez właściciela, a następna nieruchomość jest inwestycją, możesz złożyć wniosek o zwrot podatku.

Ponadto, jeśli korzystasz z kapitału własnego, To jest to 100% odliczenia od podatku.

Porozmawiaj z księgowym o strukturze kredytu i korzyściach podatkowych.

korzyść 3: redukcja

jeśli planujesz redukcję, to cross-securitising jest dla ciebie.

łącząc kredyt hipoteczny z jednym pożyczkodawcą, ułatwia zarządzanie portfelem, ponieważ istnieje mniej indywidualnych podziałów kont.

kroki do kwalifikacji:

- ✅ będziesz musiał pozostać w granicach limitów hipotecznych

- ✅ jeśli korzystasz z gwaranta, będzie on zobowiązany do poręczenia wszystkich pożyczek w ramach struktury zabezpieczonej krzyżowo

- borrow kredytobiorcy w tej strukturze muszą być: dłużnik lub gwarant

Czytaj więcej: jak wykorzystać kapitał własny do zakupu drugiej nieruchomości

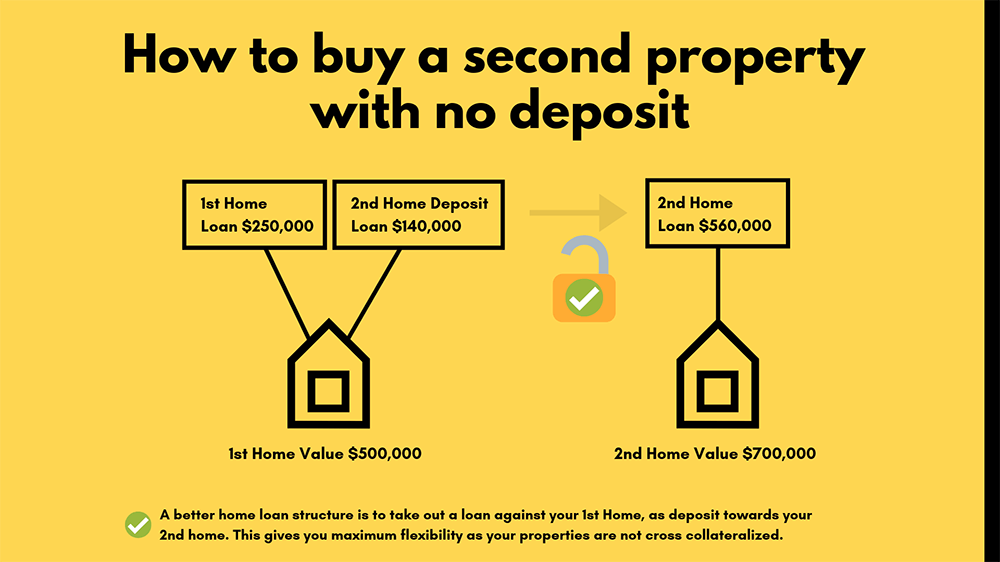

jaka jest różnica z samodzielnym zabezpieczeniem?

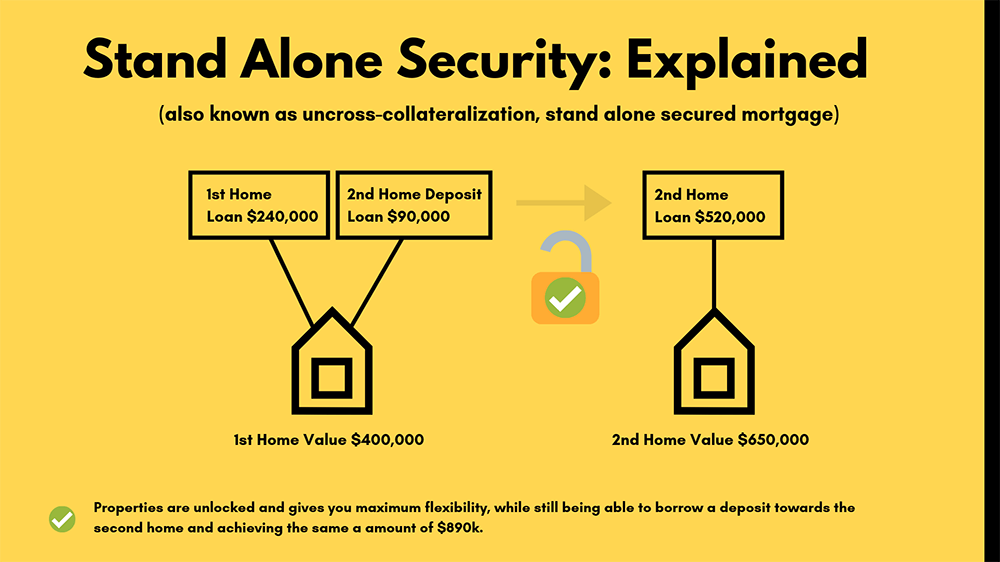

koncepcja samodzielnego zabezpieczenia polega na tym, że kredyt jest zabezpieczony tylko jedną nieruchomością.

ta metoda może być również wykorzystana do budowy portfela nieruchomości.

na przykład możesz użyć domu rodzinnego jako samodzielnego zabezpieczenia.

samodzielne czy krzyżowe zabezpieczenie?

Ogólnie rzecz biorąc, zaleca się samodzielne zabezpieczenie przed krzyżowym zabezpieczeniem.

dzieje się tak, ponieważ zabezpieczenie krzyżowe może stać się bardzo trudne do „rozplątania” różnych właściwości, podczas gdy samodzielne usuwa niepotrzebne ryzyko.

to, co dzieje się z zabezpieczeniem krzyżowym, polega na tym, że gdybyś miał trzy nieruchomości”powiązane”, ale chciał sprzedać jedną z nich, musiałbyś wykonać następujące czynności:

- ⚠ ️ wycenić pozostałe dwie nieruchomości

- ⚠ ️ ponownie ocenić sytuację finansową kredytobiorcy (która może przyjść w złym momencie finansowym)

zamiast tego, jeśli nieruchomości są ustrukturyzowane jako samodzielne, kredytobiorca może sprzedać każdą nieruchomość i spłacić ją zabezpieczoną pożyczką.

pożyczkodawca nie będzie angażował się w bieżące zadłużenie lub inne nieruchomości, takie jak wyceny i ponowna ocena.

główne problemy zabezpieczenia krzyżowego

Jeśli poważnie myślisz o zabezpieczeniu krzyżowym swojej pożyczki, musisz zrozumieć jego wady i upadki.

im lepiej je zrozumiesz, tym większy sukces osiągniesz pracując na swoją korzyść.

więc bez zbędnych ceregieli, zanurzmy się.

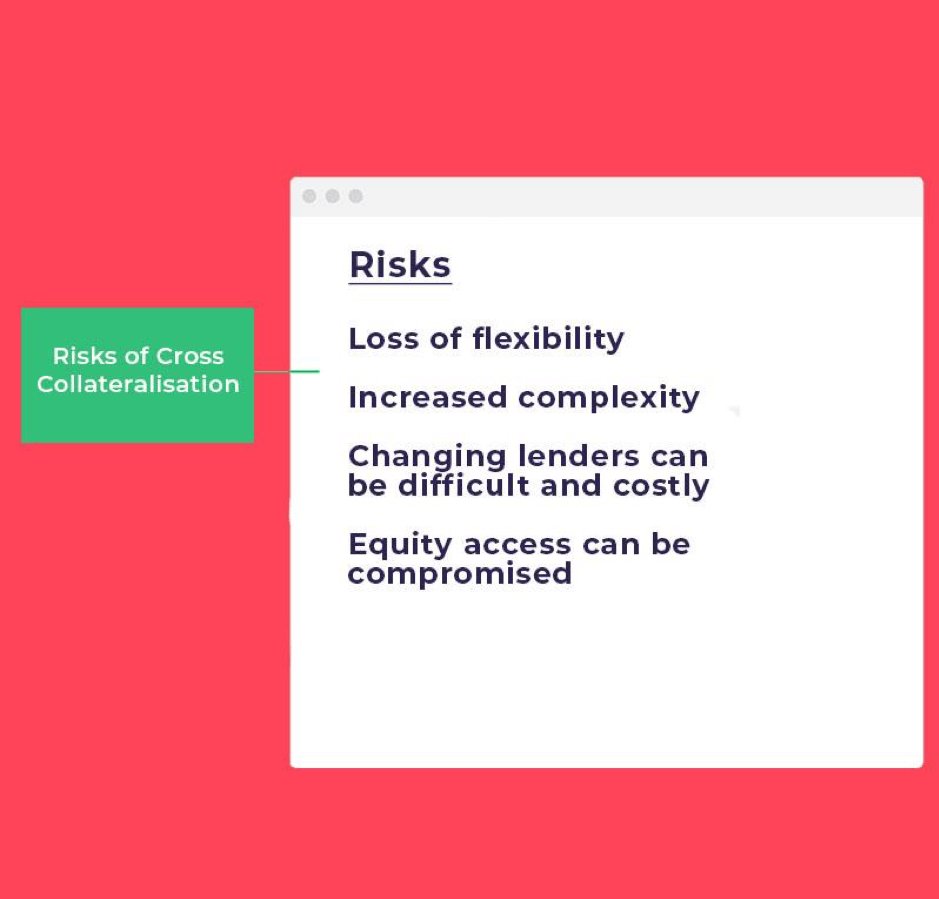

jakie są wady zabezpieczenia krzyżowego?

zabezpieczenie krzyżowe ma swoje wady i ryzyko; może zmniejszyć elastyczność i skomplikować Bankowość.

(innymi słowy, musisz mieć wszystkie nieruchomości w jednym banku)

więc upewnij się, że zastanowiłeś się dwa razy, zanim przejdziesz do przodu.

Twój pożyczkodawca bardzo go poleci, ale upewnij się, że porozmawiasz z brokerem hipotecznym, aby poznać wszystkie ryzyka i ograniczenia związane z tworzeniem tej struktury.

ryzyko 1: spadek rynku

największym ryzykiem jest połączenie wszystkich nieruchomości.

w związku z tym, że jedna z Twoich nieruchomości ma spadek wartości, może to wpłynąć na całkowity portfel.

Dlaczego? Ponieważ wszystkie twoje nieruchomości są połączone.

problem polega na tym, że jeśli kapitał w jednej nieruchomości wzrósł, a inne miały znaczący spadek, to ograniczy to ogólny kapitał własny od wzrostu.

to coś w rodzaju reakcji łańcuchowej.

ryzyko 2: utrata władzy nad kredytem

ponownie, ponieważ wszystkie twoje nieruchomości są powiązane, jeśli masz problemy ze spłatą kredytu mieszkaniowego, mogą pojawić się problemy z bankiem.

w tej sytuacji bank powie Ci, co płacisz i kiedy zachować wskaźnik wartości kredytu.

: Z refinansowania kredytu, przychodzi rewaluacji.

problem z zabezpieczeniem krzyżowym polega na tym, że gdy chcemy refinansować, każda nieruchomość musi być rewaloryzowana, a nie tylko jedna.

z tego powodu koszty mogą być znacznie większe, a banki będą musiały uzyskać odmianę zabezpieczeń.

ten proces może być czasochłonny, a także stawia ryzyko wokół banku wracając z niższą wyceną i powstrzymując Cię od refinansowania.

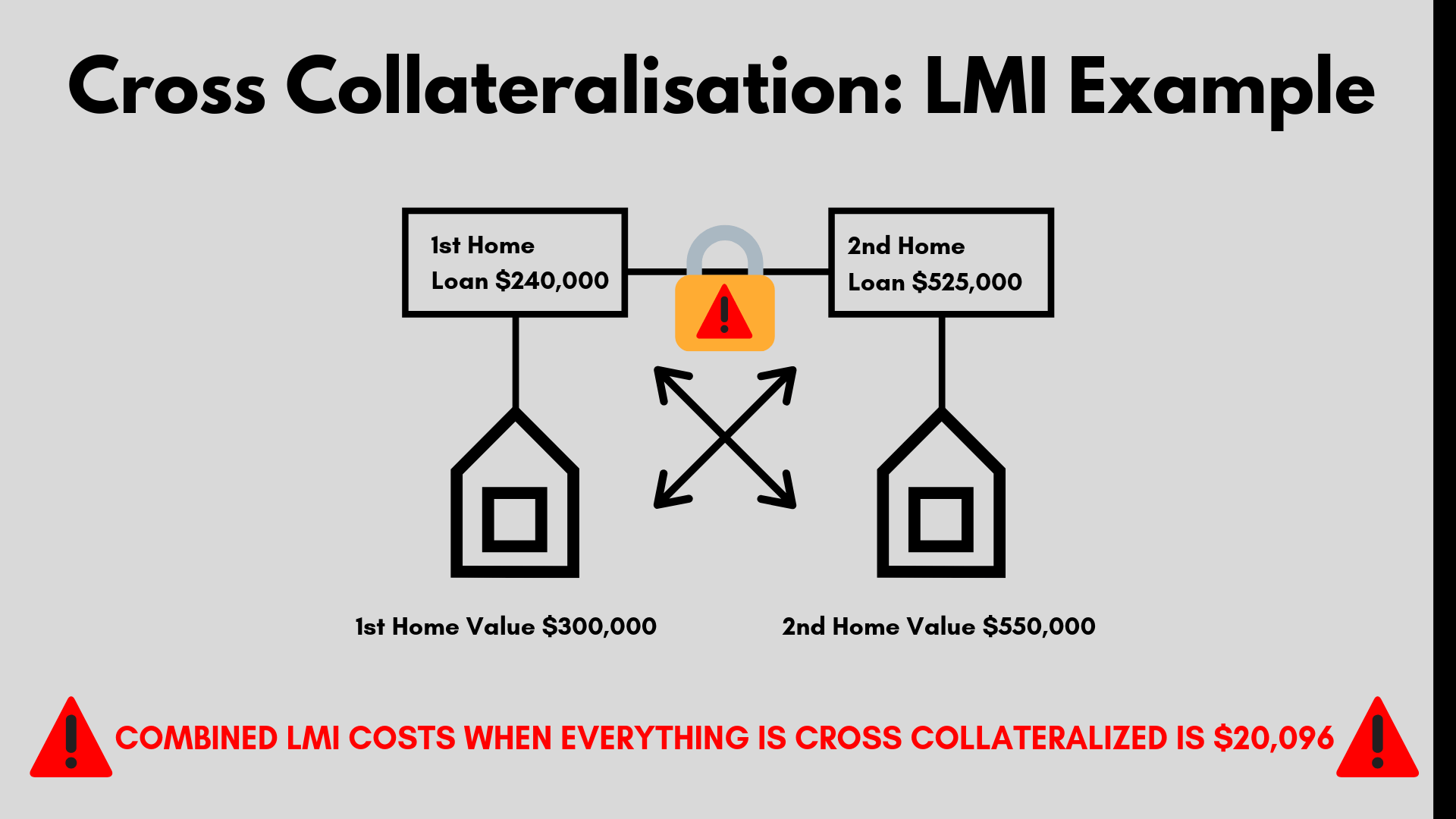

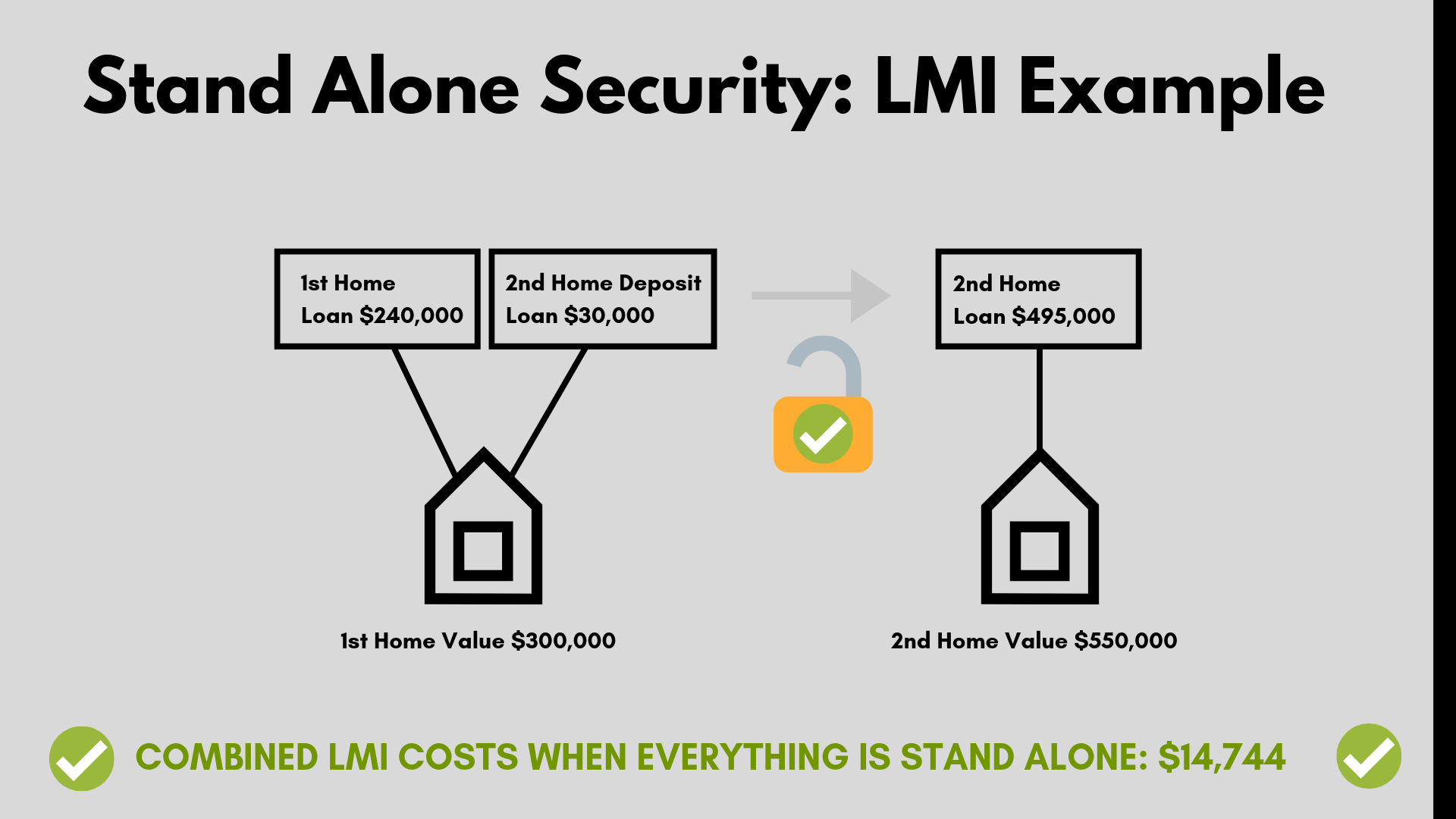

ryzyko 4: koszty LMI wayyyy więcej

LMI jest obliczane w skali przesuwnej i ogólnie kosztuje więcej, im wyższe są kwoty kredytu.

więc jeśli masz kredyty zabezpieczone krzyżowo, możesz płacić tysiące dolarów więcej.

spójrzmy na prawdziwy przykład.

Jeśli kupujesz drugą nieruchomość za $550,000 i używasz kapitału z pierwotnej nieruchomości w wysokości $300,000, musisz zapłacić $20,096 w kosztach LMI.

tak, to kawał dobrej zmiany.

jednak, jeśli zdecydujesz się na samodzielną strukturę, możesz zaoszczędzić dosłownie tysiące.

o czym jeszcze muszę pamiętać?

oprócz ryzyka istnieją również inne czynniki, takie jak ubezpieczenie kredytu hipotecznego lub sprzedaż nieruchomości w przyszłości.

ubezpieczenie kredytu hipotecznego

Jeśli chcesz pożyczyć więcej niż 80% wartości jednej nieruchomości inwestycyjnej, wówczas zacznie obowiązywać ubezpieczenie kredytu hipotecznego.

dzieje się tak, jeśli nie ma wystarczającej ilości kapitału ogólnego w Nieruchomościach.

składka na ubezpieczenie kredytu hipotecznego jest obliczana od całkowitej kwoty kredytu i może kosztować tysiące dolarów.

Czytaj więcej: Kalkulator LMI

sprzedaż lub plany na przyszłość

gdy Twoje kredyty są zabezpieczone krzyżowo i zdecydujesz się je sprzedać, bank dokona rewaloryzacji nieruchomości, które zostaną zatrzymane po zakończeniu sprzedaży.

będą decydować i kontrolować fundusze sprzedaży i mogą zażądać, aby fundusze sprzedaży zostały wykorzystane na spłatę długu. Może to być frustrujące, zwłaszcza jeśli potrzebujesz wpływów ze sprzedaży do innych celów.

łatwość przenoszenia

przeniesienie portfela może być kosztowne, jeśli kredytodawca nie jest już dla Ciebie odpowiedni.

na przykład, jeśli potrzebujesz dodatkowych środków, a kredytodawca spadnie lub nie może już zaoferować konkurencyjnych stawek.

Ten scenariusz ograniczający może znacząco wpłynąć na strukturę kredytu.

jak zminimalizować ryzyko

świetnym sposobem na zmniejszenie ryzyka związanego z kredytami z wieloma nieruchomościami jest współpraca z co najmniej dwoma głównymi pożyczkodawcami. Często Kupujący oddzielają swoje kredyty kredyty mieszkaniowe i kredyty inwestycyjne dzieląc je z różnymi kredytodawcami.

w ten sposób pomaga rozpropagować Twoje pożyczki, tak aby w razie kłopotów finansowych działały na Twoją korzyść. Podczas gdy oczywiście łatwiej jest po prostu mieć jednego pożyczkodawcę zajmującego się wszystkim.

ale pamiętaj o przyszłości i zapewnij sobie dodatkowe bezpieczeństwo, aby zminimalizować ryzyko.

Jak sprawdzić, czy pożyczka z zabezpieczeniem krzyżowym jest odpowiednia dla ciebie

Porozmawiaj z Hunterem Gallowayem o tym szczegółowo i uzyskaj bezpłatną ocenę z nami już dziś, aby dowiedzieć się o swojej sytuacji osobistej.

to, co robimy, to ułatwienie przejścia przez proces kredytu mieszkaniowego, a wraz z naszym zespołem ekspertów pomożemy Ci przejść przez proces wypełniania pierwszego wniosku o dotację dla kupujących dom. Jeśli kupujesz lub refinansujesz swój dom, możemy pomóc ci przejść przez ten proces.

nasza usługa nie kosztuje cię nic, ponieważ jesteśmy opłacani przez pożyczkodawcę w momencie rozliczenia kredytu mieszkaniowego.

aby porozmawiać o swoich depozytach, kredytach i opcjach pożyczek inwestycyjnych zarezerwuj czas, aby usiąść z nami lub zadzwoń pod numer 1300 088 065.