by Veritis

szybko rozwijające się Tempo rynku i potrzeba przetrwania w konkurencji skłoniły wiele firm do opracowania kilku strategii wzrostu.

firmy modernizują istniejące systemy, improwizują przepływy pracy, przyjmują nowe technologie i nie tylko, co wystarcza do osiągnięcia krótkoterminowych celów wzrostu. Jednak strategie takie jak M&a pomagają firmom osiągnąć długoterminowe rezultaty.

Duże strategie biznesowe, takie jak Fuzje i przejęcia (M&a) nie tylko dają organizacjom impuls do rozwoju, ale także umieszczają tych gigantów biznesowych w czołówce konkurencji.

ale jak firmy doprowadzają do fuzji lub przejęcia w USA?

przyjrzyjmy się procesowi M&.

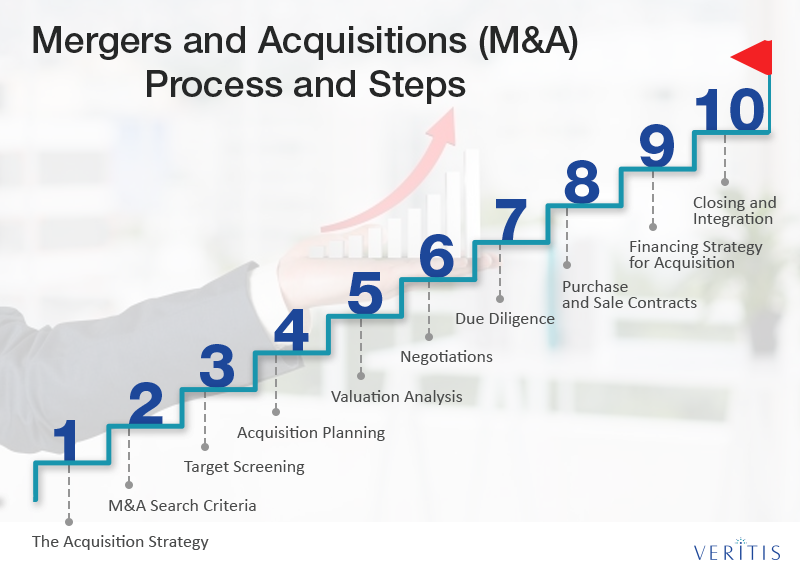

- Fuzje i przejęcia technologii (M&a) proces i etapy:

- 1) Strategia przejęcia

- 2) M&a kryteria wyszukiwania

- 3) Target Screening

- 4) planowanie przejęcia

- 5) Analiza Wyceny

- 6) negocjacje

- 7) Due Diligence

- 8) umowy kupna – sprzedaży

- 9) Strategia finansowania akwizycji

- 10) zamknięcie i integracja

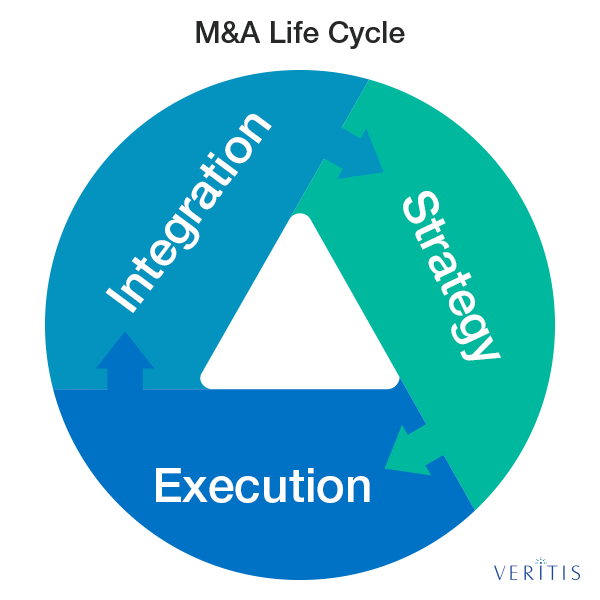

- Fuzje i przejęcia (M&a) cykl życia

- 1) Strategia

- 2) realizacja

- 3) Integracja

Fuzje i przejęcia technologii (M&a) proces i etapy:

1) Strategia przejęcia

pierwszy krok w M&proces to tworzenie dobrej strategii akwizycji! Wymaga to od firmy przejmującej jasnego wyobrażenia sobie, jakie cele chcą osiągnąć dzięki przejęciu – poszerzyć linie produktowe lub uzyskać dostęp do nowych rynków.

oto kilka pytań, które zapewnią skuteczną strategię akwizycji:

- czym zajmuje się firma?

- jaki jest zakres działalności?

- jaki jest ogólny kierunek, w jakim nasza firma zamierza obrać swój rynek?

te pytania przyniosą Twojej M&strategię zgodną z ogólną strategią biznesową w USA.

2) M&a kryteria wyszukiwania

kolejnym krokiem jest określenie kluczowych kryteriów dla firm docelowych zgodnie z celami przejęcia firmy przejmującej. Kryteria mogą się różnić w zależności od bazy klientów, lokalizacji geograficznej i marż zysku.

3) Target Screening

firma przejmująca rozpoczyna następnie target screening, oceniając potencjalne cele zgodnie z kryteriami przejęcia

4) planowanie przejęcia

nabywca spotka się z firmami docelowymi i zaoferuje dobrą wartość dla nich lub ich aktywów. Podczas pierwszego spotkania firma przejmująca będzie starała się uzyskać informacje o firmie docelowej i zobaczyć, jak elastyczna jest firma docelowa z fuzją.

5) Analiza Wyceny

Po wstępnej rozmowie Firma przejmująca poprosi cel o dostarczenie istotnych informacji, w tym bieżących finansów, operacji, zobowiązań i innych. Pomaga to nabywcy ocenić możliwości grupy docelowej jako samodzielnej firmy oraz jako potencjalnej firmy przejmującej.

6) negocjacje

Po zebraniu wystarczającej ilości informacji do oceny celu, wstępna oferta zostanie rozwinięta. Następnie obie firmy będą szczegółowo negocjować warunki.

7) Due Diligence

proces ten rozpoczyna się z chwilą zaakceptowania oferty przez firmę wykupującą. W ten sposób dokonuje się ponownej oceny początkowej wartości nabywcy poprzez przeprowadzenie szczegółowej analizy operacji, takich jak aktywa, klienci, Zasoby ludzkie i inne. Due diligence to konkretny krok, który nie pozostawia miejsca na przyszłe obawy lub problemy

8) umowy kupna – sprzedaży

na tym etapie powstaje ostateczna umowa sprzedaży, w której obie spółki podejmują decyzję co do rodzaju umowy kupna-nabycia aktywów lub nabycia akcji.

9) Strategia finansowania akwizycji

chociaż firma przejmująca rozważała już swoje finanse na wczesnym etapie transakcji, drobne szczegóły finansowe są wprowadzane dopiero po podpisaniu umowy kupna-sprzedaży.

10) zamknięcie i integracja

transakcja przejęcia jest zamknięta, a przedstawiciele obu firm pracują razem nad połączeniem.

Fuzje i przejęcia (M&a) cykl życia

M&cykl życia klasyfikuje różne m&a przetwarza etapy w trzy szerokie fazy:

1) Strategia

w ramach tej fazy doradcy w USA oceniają zmiany dotyczące branży nabywcy i identyfikują możliwości rozwoju oraz cele zgodne ze strategią korporacyjną firmy.

obejmuje to tworzenie strategii portfelowej i oceny modelu operacyjnego, finansowanie przedsiębiorstw lub bankowość inwestycyjną oraz alternatywne strategie.

poza tym etap ten obejmuje również przesiewanie celów, strukturyzację transakcji, przegląd gotowości, analizę synergii i modelowanie.

2) realizacja

w fazie realizacji M&ekspert doradczy w zakresie aspektów handlowych, finansowych, HR, IT, operacyjnych i podatkowych zapewnia wgląd w opcje przejścia i finansowania. Etap realizacji łączy doświadczenie i wiedzę, aby zamknąć złożony proces.

ten etap obejmuje strukturyzację planu, doradztwo finansowe, wsparcie negocjacji, due diligence, wstępną alokację cen, strukturyzację podatkową i wiele innych.

3) Integracja

w końcowej fazie integracja lub separacja stawia nabywcę przed zestawem wyzwań, w tym między innymi kosztami, harmonogramami i zakłóceniami biznesowymi. Faza ta obejmuje wsparcie w planowaniu integracji lub separacji, opracowanie umowy kupna sprzedaży, doradztwo w zakresie umowy finansowej, sfinalizowanie wyceny i ceny zakupu, doradztwo w zakresie deklaracji zakończenia.

zamknięcie Po transakcji, M & a doradcy organizują Dzień 1 Umowa o świadczenie usług w zakresie przejścia na emeryturę, wsparcie synergii, integrację kapitału ludzkiego, integrację podatkową i restrukturyzację. Technology m&a doradcy w USA zapewniają bezproblemowy proces w całej fazie integracji, w tym planowanie stanu końcowego.

proces M & proces przynosi szereg korzyści zarówno dla nabywcy, jak i spółek docelowych, jeśli jest przeprowadzany etapowo i strategicznie. Ocena, Ocena i ponowna wycena są kluczowe dla procesu na każdym etapie, bez którego połączenie lub rozdzielenie może okazać się bezowocne dla obu firm.

przede wszystkim silne wsparcie doradcze może przekształcić zniechęcający proces M& a w dobrze zorganizowany system. Rozważasz fuzję?

szukasz wiarygodnego partnera w zakresie doradztwa IT w USA? Skontaktuj Się Z Veritis!

Related Post:

- Redefiniowanie sukcesu biznesowego z IT M&usługi doradcze