Von Veritis

Das schnell wachsende Markttempo und die die Notwendigkeit, im Wettbewerb zu überleben, hat viele Unternehmen dazu veranlasst, mehrere Wachstumsstrategien zu entwickeln.

Unternehmen aktualisieren bestehende Systeme, improvisieren Workflows, übernehmen neue Technologien und vieles mehr, was ausreicht, um kurzfristige Wachstumsziele zu erreichen. Strategien wie M&A helfen Unternehmen jedoch, langfristig zu erreichen.

Große Geschäftsstrategien wie Fusionen und Übernahmen (M&A) geben den Organisationen nicht nur Wachstumsimpulse, sondern stellen diese Geschäftsriesen auch an die Spitze des Wettbewerbs.

Aber wie bringen Unternehmen eine Fusion oder Übernahme in den USA zustande?

Werfen wir einen Blick auf den M&A-Prozess.

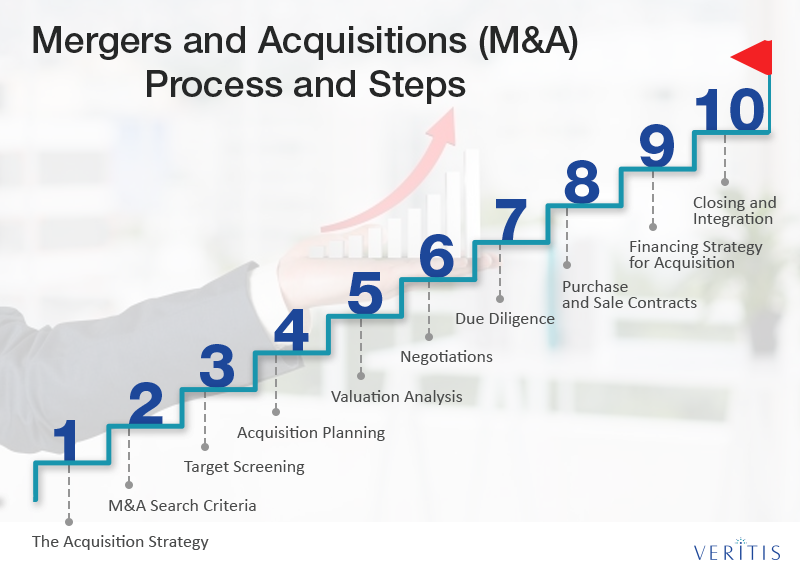

- Technologie Fusionen und Übernahmen (M&A) Prozess und Schritte:

- 1) Die Akquisitionsstrategie

- 2) M&A Suchkriterien

- 3) Target-Screening

- 4) Akquisitionsplanung

- 5) Bewertungsanalyse

- 6) Verhandlungen

- 7) Due Diligence

- 8) Kauf– und Verkaufsverträge

- 9) Finanzierungsstrategie für den Erwerb

- 10) Abschluss und Integration

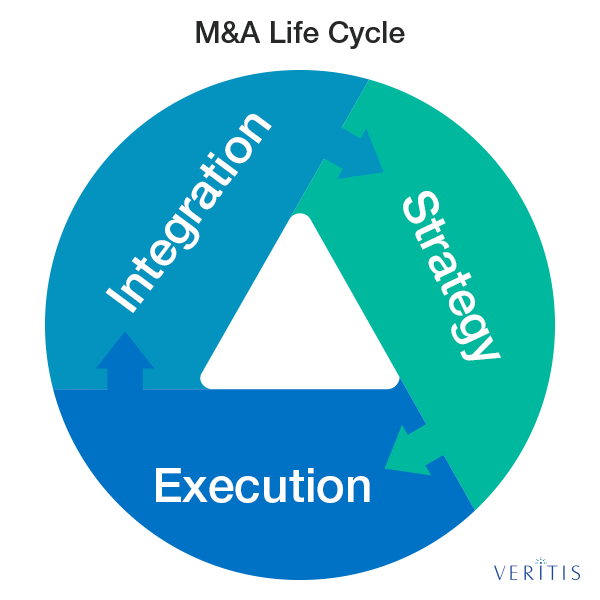

- Der Lebenszyklus von Fusionen und Übernahmen (M&A)

- 1) Strategie

- 2) Ausführung

- 3) Integration

Technologie Fusionen und Übernahmen (M&A) Prozess und Schritte:

1) Die Akquisitionsstrategie

Der erste Schritt in der M&Ein Prozess erstellen Sie eine gute Akquisitionsstrategie! Dies setzt voraus, dass das übernehmende Unternehmen eine klare Vorstellung davon hat, welche Ziele es mit der Akquisition erreichen möchte – Produktlinien erweitern oder Zugang zu neuen Märkten erhalten.

Hier sind einige Fragen, um eine erfolgreiche Akquisitionsstrategie zu gewährleisten:

- An welchen Geschäften ist das Unternehmen beteiligt?

- Was ist der Umfang des Geschäfts?

- Was ist die allgemeine Richtung, die unser Unternehmen in Richtung seines Marktes einschlagen will?

Diese Fragen bringen Ihre M&Eine Strategie im Einklang mit der gesamten Geschäftsstrategie in den USA.

2) M&A Suchkriterien

Der nächste Schritt besteht darin, Schlüsselkriterien für Zielunternehmen im Einklang mit den Akquisitionszielen des übernehmenden Unternehmens zu identifizieren. Die Kriterien können je nach Kundenbasis, geografischem Standort und Gewinnmargen variieren.

3) Target-Screening

Das übernehmende Unternehmen beginnt dann mit dem Target-Screening, indem es die potenziellen Ziele gemäß den Akquisitionskriterien bewertet

4) Akquisitionsplanung

Der Erwerber wird sich dann mit den Zielunternehmen treffen und einen guten Wert für sie oder ihre Vermögenswerte anbieten. Mit dem ersten Treffen wird das übernehmende Unternehmen versuchen, Informationen über das Ziel zu erhalten und zu sehen, wie flexibel das Zielunternehmen bei einer Fusion ist.

5) Bewertungsanalyse

Nach dem ersten Gespräch wird das übernehmende Unternehmen das Ziel auffordern, wesentliche Informationen einschließlich aktueller Finanzdaten, Operationen, Verbindlichkeiten und mehr bereitzustellen. Dies hilft dem Erwerber, die Fähigkeiten des Ziels als eigenes Unternehmen und als potenzielles Akquisitionsunternehmen zu bewerten.

6) Verhandlungen

Nachdem genügend Informationen für die Bewertung des Ziels gesammelt wurden, wird das erste Angebot ausgerollt. Dann werden die beiden Firmen die Bedingungen genauer aushandeln.

7) Due Diligence

Dieser Prozess beginnt, sobald das Angebot von der Buyout-Gesellschaft angenommen wurde. Dies führt zu einer Neubewertung der anfänglichen Bewertung des Zielwerts durch den Erwerber, indem eine detaillierte Analyse der Operationen des Ziels wie Vermögenswerte, Kunden, Personal und mehr durchgeführt wird. Die Due Diligence ist ein konkreter Schritt, der keinen Raum für zukünftige Bedenken oder Probleme lässt

8) Kauf– und Verkaufsverträge

In dieser Phase wird ein endgültiger Kaufvertrag abgeschlossen, in dem beide Unternehmen eine Entscheidung über die Art des Kaufvertrags treffen – Kauf von Vermögenswerten oder Kauf von Aktien.

9) Finanzierungsstrategie für den Erwerb

Während das übernehmende Unternehmen seine Finanzdaten bereits in den frühen Phasen des Geschäfts berücksichtigt hat, werden die Feinheiten der Finanzdaten erst nach Unterzeichnung des Kauf- und Verkaufsvertrags festgelegt.

10) Abschluss und Integration

Die Übernahme ist abgeschlossen und Vertreter beider Unternehmen arbeiten gemeinsam an der Fusion.

Der Lebenszyklus von Fusionen und Übernahmen (M&A)

Der Lebenszyklus von M&A kategorisiert die verschiedenen Phasen von M&A in drei große Phasen:

1) Strategie

In dieser Phase bewerten M&A-Berater in den USA die Veränderungen in Bezug auf die Branche des Erwerbers und identifizieren Wachstumschancen und -ziele im Einklang mit der Unternehmensstrategie des Unternehmens.

Dies umfasst die Erstellung einer Portfoliostrategie und einer Bewertung des Betriebsmodells, der Unternehmensfinanzierung oder des Investmentbankings sowie strategischer Alternativen.

Außerdem umfasst diese Phase auch das Target-Screening, die Deal-Strukturierung, die Überprüfung der Bereitschaft, die Synergieanalyse und die Modellierung.

2) Ausführung

Während der Ausführungsphase geben M&A Expert advisors in kaufmännischen, finanziellen, HR-, IT-, operativen und steuerlichen Aspekten Einblick in die Übergangs- und Finanzierungsmöglichkeiten. Die Ausführungsphase kombiniert Erfahrung und Wissen, um den komplexen Prozess abzuschließen.

Diese Phase umfasst Planstrukturierung, Finanzberatung, Verhandlungsunterstützung, Due Diligence, vorläufige Preisallokation, Steuerstrukturierung und mehr.

3) Integration

In der letzten Phase stellt die Integration oder Trennung den Acquirer vor eine Reihe von Herausforderungen, darunter Kosten, Zeitpläne und Geschäftsunterbrechungen. Diese Phase umfasst die Unterstützung bei der Integrations- oder Trennungsplanung, die Entwicklung des Kaufvertrags, die Beratung bei Finanzvereinbarungen, die Fertigstellung der Bewertung und des Kaufpreises sowie die Beratung bei der Abschlusserklärung.

Post-Deal Closure, M&Ein Berater organisieren Tag 1 Bereitschaft Transition Service Agreement, Synergie Unterstützung, Humankapital Integration, steuerliche Integration und Umstrukturierung. Technology M&Ein Berater in den USA gewährleistet einen problemlosen Prozess während der gesamten Integrationsphase einschließlich der Planung des Endzustands.

Der M&Ein Prozess bringt eine Reihe von Vorteilen sowohl für den Erwerber als auch für die Zielunternehmen, wenn er schrittweise und strategisch durchgeführt wird. Beurteilung, Bewertung und Neubewertung sind in jedem Schritt der Schlüssel zum Prozess, ohne den sich die Fusion oder Trennung für beide Unternehmen als unfruchtbar erweisen kann.

Vor allem eine starke beratende Unterstützung kann den entmutigenden Prozess von M&A in ein gut organisiertes System verwandeln. Erwägen Sie eine Fusion?

Sie suchen einen zuverlässigen IT-Beratungspartner in den USA? Kontaktieren Sie Veritis!

Verwandter Beitrag:

- Geschäftserfolg mit IT neu definieren M&A Advisory Services