Par Veritis

Le rythme de croissance rapide du marché et la nécessité de survivre face à la concurrence ont poussé de nombreuses entreprises à mettre en place plusieurs stratégies de croissance.

Les entreprises améliorent les systèmes existants, improvisent les flux de travail, adoptent de nouvelles technologies et plus encore, ce qui est suffisant pour atteindre les objectifs de croissance à court terme. Cependant, des stratégies telles que M&A aident les entreprises à atteindre des objectifs à long terme.

Les stratégies de grandes entreprises telles que les fusions et acquisitions (M&A) donnent non seulement aux organisations un élan de croissance, mais placent également ces géants des affaires à l’avant-garde de la concurrence.

Mais comment les entreprises réalisent-elles une fusion ou une acquisition aux États-Unis ?

Jetons un coup d’œil au processus M& A.

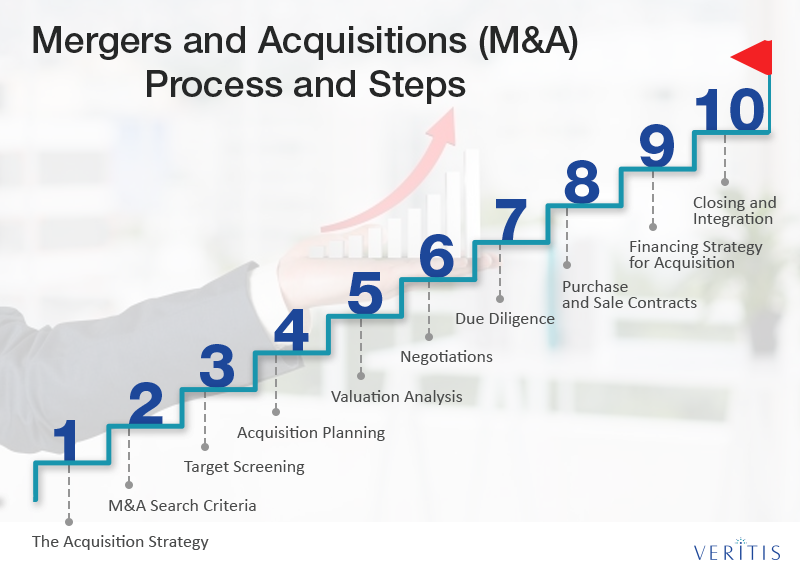

- Fusions et acquisitions Technologiques (M&A) Processus et Étapes:

- 1) La Stratégie d’acquisition

- 2)M&A Critères de recherche

- 3)Screening de cibles

- 4)Planification d’acquisitions

- 5)Analyse d’évaluation

- 6)Négociations

- 7)Due Diligence

- 8) Contrats d’achat et de vente

- 9)Stratégie de financement pour l’acquisition

- 10)Clôture et intégration

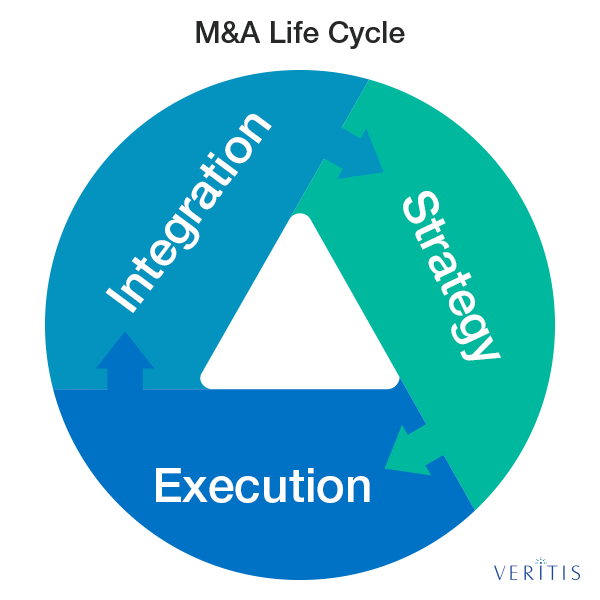

- Le Cycle de vie des Fusions et acquisitions (M&A)

- 1)Stratégie

- 2)Exécution

- 3) Intégration

Fusions et acquisitions Technologiques (M&A) Processus et Étapes:

1) La Stratégie d’acquisition

La première étape du M & Un processus crée une bonne stratégie d’acquisition ! Cela nécessite que l’entreprise acquéreuse ait une idée claire des objectifs qu’elle souhaite atteindre de l’acquisition – élargir ses gammes de produits ou accéder à de nouveaux marchés.

Voici quelques questions pour assurer une stratégie d’acquisition réussie:

- Dans quelle activité l’entreprise est-elle impliquée?

- Quelle est la portée de l’entreprise?

- Quelle est l’orientation globale que notre entreprise entend prendre vers son marché ?

Ces questions apporteront à votre M&Une stratégie en ligne avec la stratégie commerciale globale aux États-Unis.

2)M&A Critères de recherche

L’étape suivante consiste à identifier des critères clés pour les entreprises cibles en ligne avec les objectifs d’acquisition de l’entreprise acquéreuse. Les critères peuvent varier en fonction de la clientèle, de l’emplacement géographique et des marges bénéficiaires.

3)Screening de cibles

L’entreprise acquéreuse commence ensuite le screening de cibles en évaluant les cibles potentielles conformément aux critères d’acquisition

4)Planification d’acquisitions

L’acquéreur rencontrera ensuite les entreprises cibles et leur offrira une bonne valeur ou leurs actifs. Lors de la réunion initiale, l’entreprise acquéreuse cherchera à obtenir des informations sur la cible et à voir à quel point la société cible est flexible avec une fusion.

5)Analyse d’évaluation

Après la conversation initiale, l’entreprise acquéreuse demandera à la cible de fournir des informations substantielles, y compris des informations financières actuelles, des opérations, des passifs et plus encore. Cela aide l’acquéreur à évaluer les capacités de la cible en tant qu’entreprise seule et en tant qu’entreprise d’acquisition potentielle.

6)Négociations

Après avoir recueilli suffisamment d’informations pour l’évaluation de la cible, l’offre initiale sera déployée. Ensuite, les deux entreprises négocieront les conditions plus en détail.

7)Due Diligence

Ce processus commence dès que l’offre a été acceptée par la société de rachat. Cela permet de réévaluer l’évaluation initiale de la valeur de la cible par l’acquéreur en effectuant une analyse détaillée des opérations de la cible telles que les actifs, les clients, les ressources humaines et plus encore. La diligence raisonnable est une étape concrète qui ne laisse aucune place aux préoccupations ou problèmes futurs

8) Contrats d’achat et de vente

À cette étape, un contrat final de vente est mis en place, où les deux sociétés prennent une décision sur le type de contrat d’achat – achat d’actifs ou achat d’actions.

9)Stratégie de financement pour l’acquisition

Bien que l’entreprise acquéreuse ait déjà pris en compte ses données financières au début de la transaction, les détails fins des données financières ne sont mis en place qu’après la signature du contrat d’achat et de vente.

10)Clôture et intégration

La transaction d’acquisition est conclue et les représentants des deux sociétés travaillent ensemble à la fusion.

Le Cycle de vie des Fusions et acquisitions (M&A)

Le cycle de vie de M&A classe les différentes étapes de M&A en trois grandes phases:

1)Stratégie

Au cours de cette phase, les conseillers M&A aux États-Unis évaluent les changements relatifs à l’industrie de l’acquéreur et identifient les opportunités de croissance et les objectifs en ligne avec la stratégie d’entreprise du cabinet.

Cela comprend la création d’une stratégie de portefeuille et d’une évaluation du modèle opérationnel, le financement d’entreprise ou la banque d’investissement et des alternatives stratégiques.

En outre, cette étape couvre également le dépistage des cibles, la structuration des transactions, l’examen de l’état de préparation, l’analyse des synergies et la modélisation.

2)Exécution

Pendant la phase d’exécution, M&A Des conseillers experts en aspects commerciaux, financiers, RH, informatiques, opérationnels et fiscaux donnent un aperçu des options de transition et de financement. La phase d’exécution combine l’expérience et les connaissances pour clore le processus complexe.

Cette étape couvre la structuration du plan, le conseil financier, l’aide à la négociation, la diligence raisonnable, l’allocation préliminaire des prix, la structuration fiscale et plus encore.

3) Intégration

Dans la phase finale, l’intégration ou la séparation présentera à l’acquéreur un ensemble de défis, notamment les coûts, les délais et les perturbations commerciales. Cette phase couvre le soutien à la planification de l’intégration ou de la séparation, l’élaboration du contrat de vente-achat, le conseil sur le contrat financier, la finalisation de l’évaluation et du prix d’achat, le conseil sur le relevé d’achèvement.

Après la clôture de la transaction, M &A Les conseillers organisent l’Accord de service de transition de préparation au jour 1, le soutien aux synergies, l’intégration du capital humain, l’intégration fiscale et la restructuration. Technologie M&Les conseillers A aux États-Unis assurent un processus sans tracas tout au long de la phase d’intégration, y compris la planification de l’état final.

Le processus M&Un processus apporte une série d’avantages à la fois pour l’acquéreur et les entreprises cibles s’il est mené de manière progressive et stratégique. L’évaluation, l’évaluation et la réévaluation sont essentielles au processus à chaque étape, sans lesquelles la fusion ou la séparation peut s’avérer infructueuse pour les deux entreprises.

Avant tout, un soutien consultatif solide peut transformer le processus intimidant de M&A en un système très organisé. Vous envisagez une fusion ?

Vous recherchez un partenaire de service de conseil informatique fiable aux États-Unis? Contactez Veritis !

Article Connexe:

- Redéfinir le Succès Commercial Avec L’Informatique M&Un Service de Conseil