et raskt Voksende markedet tempo Og behovet for å overleve I Konkurransen har drevet mange bedrifter Til Enheten Flere Vekststrategier.Bedrifter oppgraderer eksisterende systemer, improviserer arbeidsflyter, tar i bruk ny teknologi og mer, som er nok til å oppnå kortsiktige vekstmål. Men strategier som M & a hjelpe bedrifter oppnå langsiktig.Big business strategier som Fusjoner og Oppkjøp (M&A) ikke bare gi organisasjonene drivkraft for vekst, men også plassere disse business gigantene i forkant av konkurransen.

et raskt Voksende markedet tempo Og behovet for å overleve I Konkurransen har drevet mange bedrifter Til Enheten Flere Vekststrategier.Bedrifter oppgraderer eksisterende systemer, improviserer arbeidsflyter, tar i bruk ny teknologi og mer, som er nok til å oppnå kortsiktige vekstmål. Men strategier som M & a hjelpe bedrifter oppnå langsiktig.Big business strategier som Fusjoner og Oppkjøp (M&A) ikke bare gi organisasjonene drivkraft for vekst, men også plassere disse business gigantene i forkant av konkurransen.

men hvordan får bedrifter til en fusjon eller oppkjøp i USA?

La Oss ta En titt På M &en prosess.

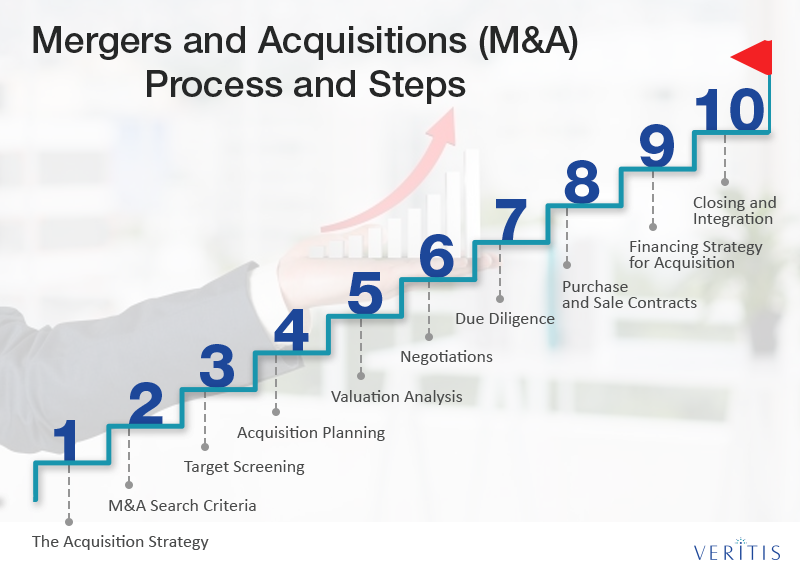

- Fusjoner Og Oppkjøp Av Teknologi (M&A) Prosess og Trinn:

- 1) Oppkjøpsstrategien

- 2) M & Et Søkekriterium

- 3) Målscreening

- 4) Oppkjøpsplanlegging

- 5) Verdsettelsesanalyse

- 6) Forhandlinger

- 7) Due Diligence

- 8) Kjøps-Og Salgskontrakter

- 9) Finansieringsstrategi for Oppkjøp

- 10) Lukking og Integrasjon

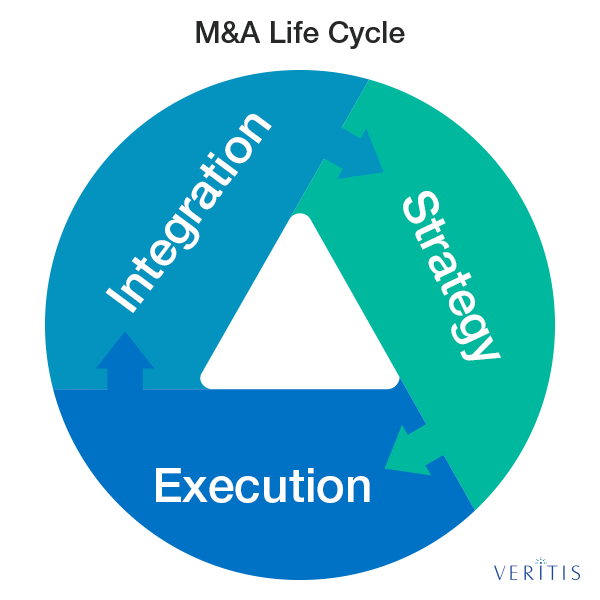

- Fusjoner og Oppkjøp (M&A) Livssyklus

- 1) Strategi

- 2) Gjennomføring

- 3) Integrasjon

Fusjoner Og Oppkjøp Av Teknologi (M&A) Prosess og Trinn:

1) Oppkjøpsstrategien

Det første trinnet I M&en prosess Er Å Skape En God oppkjøpsstrategi! Dette krever at det overtakende selskapet har en klar ide om hvilke mål de ønsker å oppnå fra oppkjøpet-utvide produktlinjer eller få tilgang til nye markeder.

her er noen spørsmål for å sikre en vellykket oppkjøpsstrategi:

- Hvilken virksomhet er selskapet involvert i?

- Hva er omfanget av virksomheten?

- Hva er den generelle retningen som vår virksomhet har til hensikt å ta mot sitt marked?

disse spørsmålene vil bringe Din M &en strategi i tråd med den overordnede forretningsstrategien I USA.

2) M & Et Søkekriterium

det neste trinnet er å identifisere nøkkelkriterier for målselskaper i tråd med det overtakende firmaets oppkjøpsmål. Kriteriene kan variere basert på kundebase, geografisk plassering og fortjenestemarginer.

3) Målscreening

det overtakende firmaet begynner deretter målscreening ved å vurdere de potensielle målene i tråd med oppkjøpskriteriene

4) Oppkjøpsplanlegging

det overtakende firmaet vil da møte målselskapene og tilby en god verdi for dem eller deres eiendeler. Med det første møtet vil det overtakende firmaet søke å få informasjon om målet og se hvor fleksibelt målselskapet med en fusjon er.

5) Verdsettelsesanalyse

etter den første samtalen vil det overtakende firmaet be målet om å gi betydelig informasjon, inkludert nåværende økonomi, drift, gjeld og mer. Dette hjelper overtakeren til å vurdere målets evner som en bedrift alene og som et potensielt oppkjøpsfirma.

6) Forhandlinger

etter å ha samlet nok informasjon til evalueringen av målet, vil det første tilbudet bli rullet ut. Deretter vil de to firmaene forhandle vilkårene nærmere.

7) Due Diligence

denne prosessen starter så snart tilbudet er akseptert av buyout selskapet. Dette gjør en revurdering av overtakerens første vurdering av målets verdi ved å gjennomføre en detaljert analyse av målets operasjoner som eiendeler, kunder, menneskelige ressurser og mer. Due diligence er et konkret skritt som ikke gir rom for fremtidige bekymringer eller problemer

8) Kjøps-Og Salgskontrakter

i dette stadiet opprettes en endelig kontrakt for salg, hvor begge selskapene tar en beslutning om type kjøpsavtale-kjøp av eiendeler eller aksjekjøp.

9) Finansieringsstrategi for Oppkjøp

mens det overtakende firmaet allerede har vurdert sin økonomi i de tidlige stadiene av avtalen, blir de fine detaljene i økonomien først innført etter at kjøps-og salgsavtalen er inngått.

10) Lukking og Integrasjon

oppkjøpsavtalen er avsluttet og representanter for begge firmaene jobber sammen om fusjonen.

Fusjoner og Oppkjøp (M&A) Livssyklus

M&en livssyklus kategoriserer de forskjellige M&a prosesser trinn i tre brede faser:

1) Strategi

Under denne fasen vurderer M&A-Rådgivere i USA endringene knyttet til overtakerens industri og identifiserer vekstmuligheter og mål i tråd med firmaets bedriftsstrategi.

dette omfatter å skape en porteføljestrategi og en driftsmodellvurdering, bedriftsfinansiering eller investeringsbank og strategiske alternativer.

dessuten dekker denne fasen også målet screening, avtale strukturering, beredskap gjennomgang, synergi analyse og modellering.

2) Gjennomføring

I utførelsesfasen gir M& en ekspertrådgiver innen kommersielle, finansielle, HR, IT, operasjonelle og skattemessige aspekter innsikt i overgangs-og finansieringsalternativene. Utførelsesfasen kombinerer erfaring og kunnskap for å bringe nedleggelse til den komplekse prosessen.

dette stadiet dekker, planstrukturering, finansiell rådgivning, forhandlingsstøtte,due diligence, foreløpig prisallokering, skattestrukturering og mer.

3) Integrasjon

i sluttfasen vil integrasjon eller separasjon gi innløseren en rekke utfordringer, blant annet kostnader, tidslinjer og driftsforstyrrelser. Denne fasen spenner over integrasjon eller separasjonsplanlegging, utvikling av salgskjøpsavtalen, finansiell avtaleveiledning, sluttføring av verdsettelse og kjøpesum, fullføringserklæring.

post-deal nedleggelse, M& en rådgivere organisere Dag 1 Beredskap Overgang Serviceavtale, synergy støtte, menneskelig kapital integrasjon, skatt integrasjon og restrukturering. Teknologi m & En Rådgiver i USA sikrer en problemfri prosess gjennom hele integrasjonsfasen, inkludert sluttstatsplanlegging.

M&en prosess gir en rekke fordeler for både overtakende og mål selskaper hvis utført i en faset og strategisk måte. Vurdering, evaluering og revurdering er nøkkelen til prosessen i hvert trinn, uten hvilken fusjonen eller separasjonen kan vise seg å være ufruktbar for begge firmaene.Fremfor alt kan sterk rådgivende støtte forvandle den skremmende prosessen Med M&A til et mye organisert system. Vurderer en fusjon?

leter du etter en PÅLITELIG it-rådgiver i USA? Kontakt Veritis!

Relatert Innlegg:

- Redefinere Suksess Med IT M&En Rådgivende Tjenester