Acest ghid vă va arăta exact cum funcționează o ipotecă de garanție încrucișată și cum colateralizarea încrucișată vă poate împiedica împrumuturile Imobiliare.

inclusiv:

- puținele beneficii ale it

- riscuri masive de a fi conștienți de

- probleme cauzate la refinanțare

și un exemplu care a salvat unul dintre clienții noștri $5,352 în LMI.

deci, dacă doriți să mergeți de la rookie proprietate la Pro proprietate atunci când vine vorba de eco-colateralizare, acest ghid este pentru tine.

Să începem.

- fundamentele de colateralizare încrucișată

- ce este Colateralizarea încrucișată?

- Stand de securitate singur sau eco colateralizate?

- probleme majore cu Colateralizarea încrucișată

- care sunt alte lucruri pe care trebuie să le țin minte?

- Cum de a minimiza riscul

- fundamentele de colateralizare încrucișată

- ce este Colateralizarea încrucișată?

- beneficiile Colateralizării încrucișate

- când se poate utiliza colateralizarea încrucișată?

- beneficiu 1: Obține o rată a dobânzii mai mică

- beneficiul 2: Beneficii fiscale

- beneficiul 3: reducerea dimensiunii

- care este diferența cu stand-alone de securitate?

- colateralizare autonomă sau încrucișată?

- problemele majore ale Colateralizării încrucișate

- care sunt dezavantajele colateralizării încrucișate?

- risc 1: recesiuni de piață

- riscul 2: pierderea puterii asupra împrumutului

- risc 3: Cu refinanțarea unui împrumut, vine reevaluarea.

- risc 4: LMI costă WAYYYYY mai mult

- care sunt alte lucruri pe care trebuie să le țin minte?

- creditorii ipotecare de asigurare

- vânzare sau planuri viitoare

- ușor de mutat

- cum de a minimiza riscul

- cum să știți dacă un împrumut colateralizat încrucișat este potrivit pentru dvs.

fundamentele de colateralizare încrucișată

În acest capitol, vă veți da seama de beneficiile și scopul din spatele cross-colateralizare, și împrumuturi de colateralizare încrucișată.

aceste elemente esențiale includ pașii de calificare, avantajele și problemele comune cauzate de colateralizarea încrucișată.

ce este Colateralizarea încrucișată?

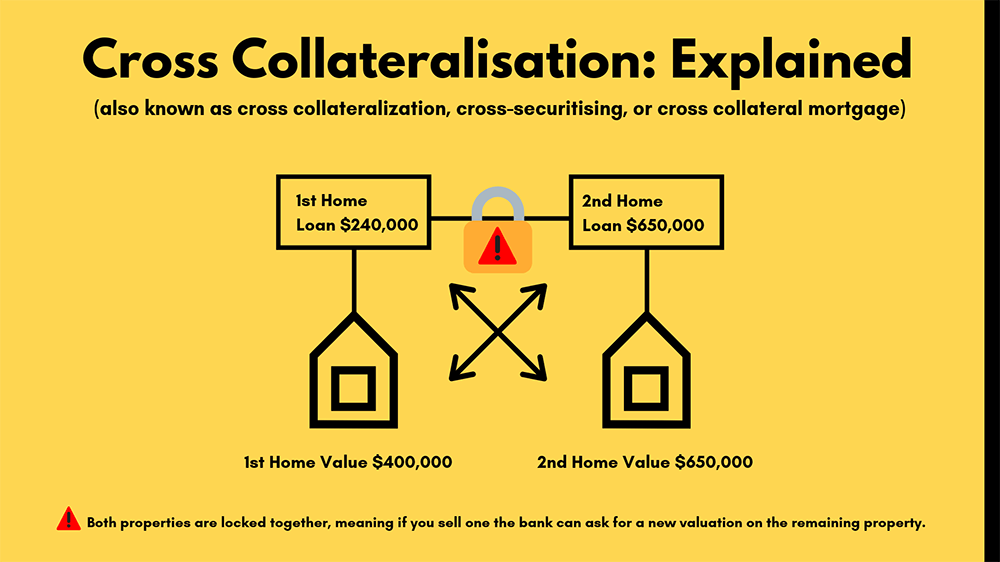

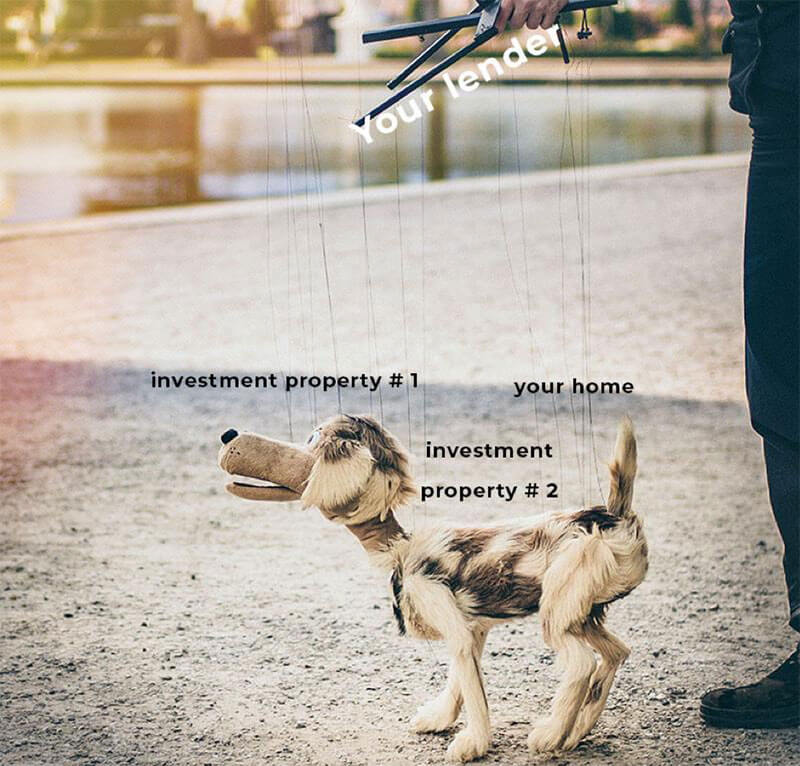

colateralizarea încrucișată este un termen financiar care este utilizat atunci când un împrumut este garantat de două sau mai multe proprietăți.

Dacă aveți o casă și împrumutați bani suplimentari pentru o investiție imobiliară de la aceeași bancă, ei adesea traversează garanțiile sau încrucișează proprietățile pentru a vă împrumuta bani suplimentari.

aceasta este o structură tipică cu garanții încrucișate, dacă faceți modificări la oricare dintre proprietăți, aceasta va declanșa noi evaluări pentru ambele.

beneficiile Colateralizării încrucișate

colateralizarea încrucișată este de obicei cea mai atrăgătoare pentru persoanele care încearcă să-și construiască portofoliul.

(și face apel la bănci, care primesc mai multă securitate împotriva proprietăților dvs.)

cumpărătorul tipic este cineva care vrea să-și păstreze proprietățile pentru o vreme.

și prin asta, ne referim la păstrarea ei timp de 10 până la 15 ani și nu căutăm să cumpărăm alte proprietăți.

cel mai simplu mod de a gândi împrumuturile colateralizate încrucișate este atunci când totul este legat împreună.

când se poate utiliza colateralizarea încrucișată?

- XV poate fi utilizat atunci când două proprietăți sunt implicate în asigurarea unui împrumut

- .

beneficiu 1: Obține o rată a dobânzii mai mică

când sunteți eco-colateralizare, puteți obține, uneori, o rată a dobânzii mai bună.

de ce? Deoarece proprietățile dvs. sunt privite ca fiind combinate, mai degrabă decât ca un împrumut individual de investiții.

(și unele bănci văd acest lucru ca un risc mai mic)

economiile pot depinde de bancă, de suma totală a împrumutului și de cât de mult capital aveți în proprietățile dvs.

beneficiul 2: Beneficii fiscale

dacă împrumutul inițial a fost ocupat de proprietar și următoarea dvs. proprietate este o investiție, este posibil să puteți face o cerere fiscală.

De asemenea, dacă utilizați capital din acesta, atunci acesta este 100% deductibil fiscal.

discutați cu contabilul dvs. despre modul în care este structurat împrumutul dvs. și beneficiile fiscale din jurul acestuia.

beneficiul 3: reducerea dimensiunii

dacă intenționați să reduceți dimensiunea, atunci securitizarea încrucișată este pentru dvs.

prin combinarea ipoteca cu un creditor, se face portofoliul dumneavoastră mai simplu de a gestiona, deoarece există mai puțin individuale desparte de cont.

pași pentru calificare:

- XV va trebui să rămâneți în limitele ipotecii

- Irak dacă utilizați un garant, aceștia vor fi obligați să garanteze toate împrumuturile din cadrul structurii colateralizate

- debitorii din cadrul acestei structuri trebuie să debitor sau garant

Citeste mai mult: cum să utilizați de capital pentru a cumpăra o a doua proprietate

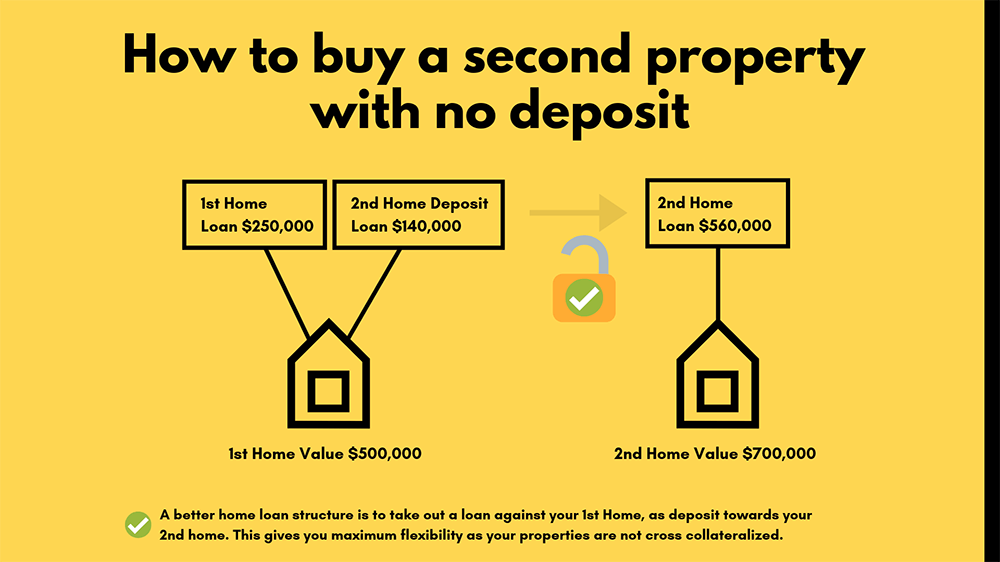

care este diferența cu stand-alone de securitate?

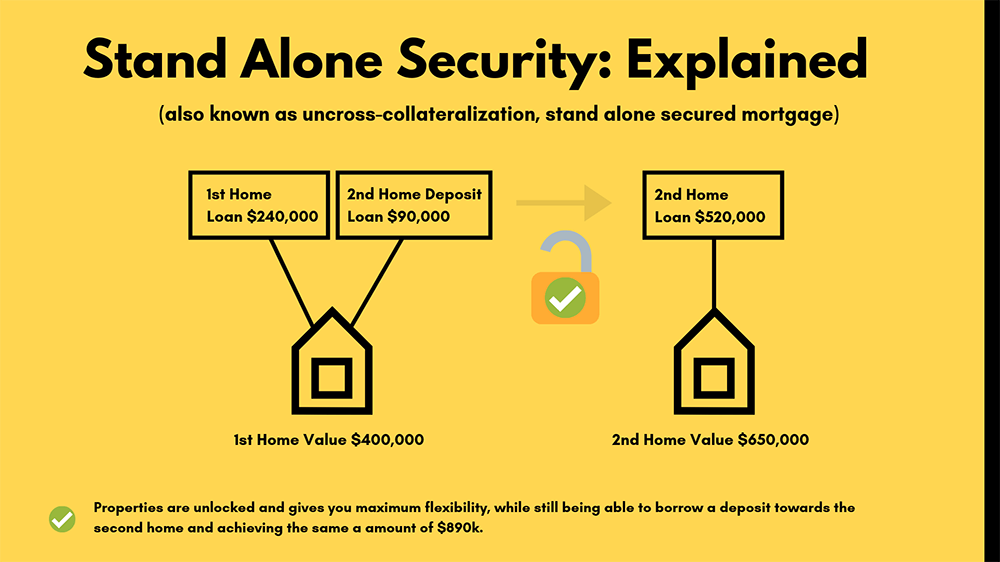

conceptul de garanție de sine stătătoare este că un împrumut este garantat de o singură proprietate.

această metodă poate fi utilizată și pentru a vă construi portofoliul de proprietăți.

de exemplu, ai putea folosi casa familiei tale ca securitate de sine stătătoare.

colateralizare autonomă sau încrucișată?

În general, se recomandă utilizarea de sine stătătoare față de colateralizarea încrucișată.

acest lucru se datorează faptului că colateralizarea încrucișată poate deveni foarte dificilă pentru a ‘dezlega’ diferitele proprietăți, în timp ce de sine stătătoare elimină riscul inutil.

ceea ce se întâmplă cu colateralizarea încrucișată este că, dacă ați avea trei proprietăți”legate între ele”, dar ați dori să vindeți una dintre ele, ar trebui să faceți următoarele:

- valoarea egală cu celelalte două proprietăți

- XV necesită emiterea de noi documente ipotecare.

În schimb, dacă proprietățile sunt structurate ca de sine stătătoare, împrumutatul ar putea vinde orice proprietate și să o plătească cu împrumutul garantat de acesta.

creditorul nu se va implica în datoria curentă sau în alte proprietăți, cum ar fi evaluările și reevaluările.

problemele majore ale Colateralizării încrucișate

Dacă sunteți serios în legătură cu colateralizarea încrucișată a împrumutului dvs., atunci trebuie să înțelegeți și dezavantajele și scăderile acestuia.

cu cât le înțelegi mai bine, cu atât vei avea mai mult succes lucrând în favoarea ta.

deci, fără alte formalități, să se arunca cu capul chiar în.

care sunt dezavantajele colateralizării încrucișate?

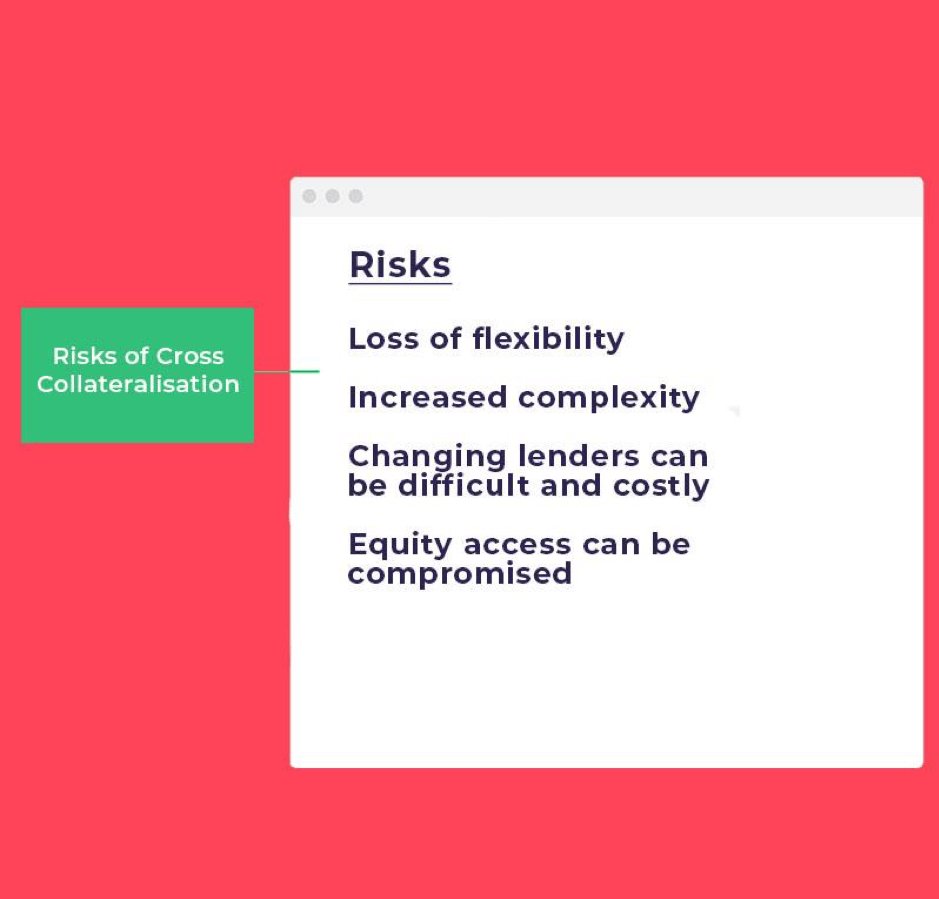

colateralizarea încrucișată are dezavantajele și riscurile sale; poate reduce flexibilitatea și vă poate complica activitatea bancară.

(cu alte cuvinte, trebuie să aveți toate proprietățile cu o bancă)

deci, asigurați-vă că vă gândiți de două ori înainte de a merge mai departe cu ea.

creditor dumneavoastră va Foarte recomanda, dar asigurați-vă că vorbesc cu un broker de credit ipotecar să știe toate riscurile și limitările în conformitate cu înființarea această structură.

risc 1: recesiuni de piață

cel mai semnificativ risc este că toate proprietățile dvs. sunt conectate.

deci, cu una dintre proprietățile dvs. care are o scădere a valorii, acest lucru vă poate afecta portofoliul total.

de ce? Pentru că toate proprietățile tale sunt legate.

problema este că, dacă capitalul într-o proprietate a crescut, iar celelalte au avut o scădere semnificativă, atunci acest lucru vă va limita capitalul total de la creștere.

deci este un fel de reacție în lanț.

riscul 2: pierderea puterii asupra împrumutului

din nou, deoarece proprietățile dvs. sunt toate legate, dacă vă luptați să vă rambursați împrumutul la domiciliu, atunci pot apărea probleme cu banca.

în această situație, banca vă va spune ce plătiți și când să păstrați împrumutul la raportul valoare în loc.

risc 3: Cu refinanțarea unui împrumut, vine reevaluarea.

problema cu colateralizarea încrucișată este că atunci când doriți să refinanțați, fiecare proprietate trebuie reevaluată, nu doar una.datorită acestui fapt, costurile pot fi mult mai extinse, iar băncile vor trebui să obțină o variație a securității.

acest proces poate fi consumatoare de timp și, de asemenea, pune risc în jurul valorii de Banca vine înapoi cu evaluare mai mici și vă împiedică de la refinanțare.

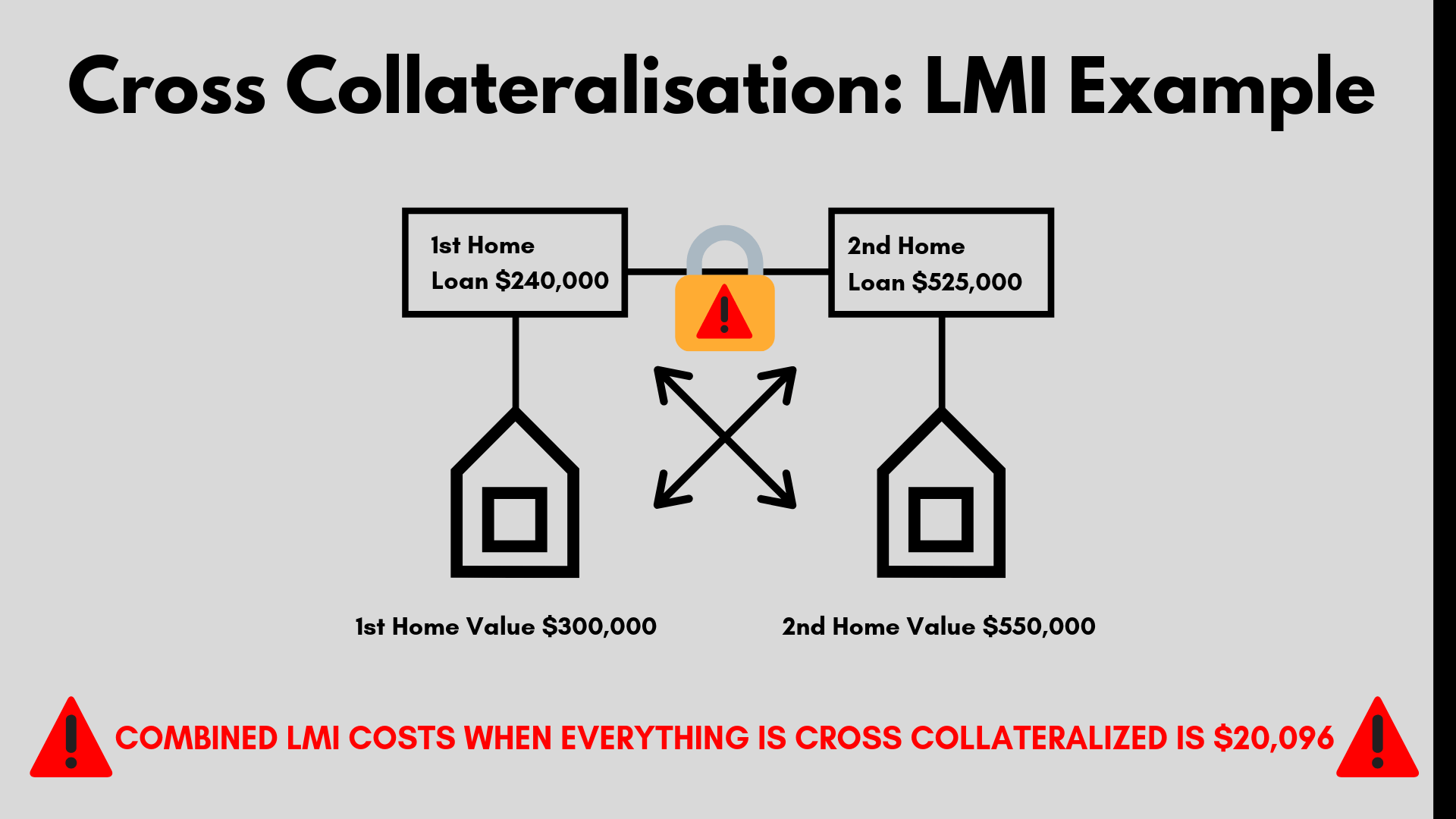

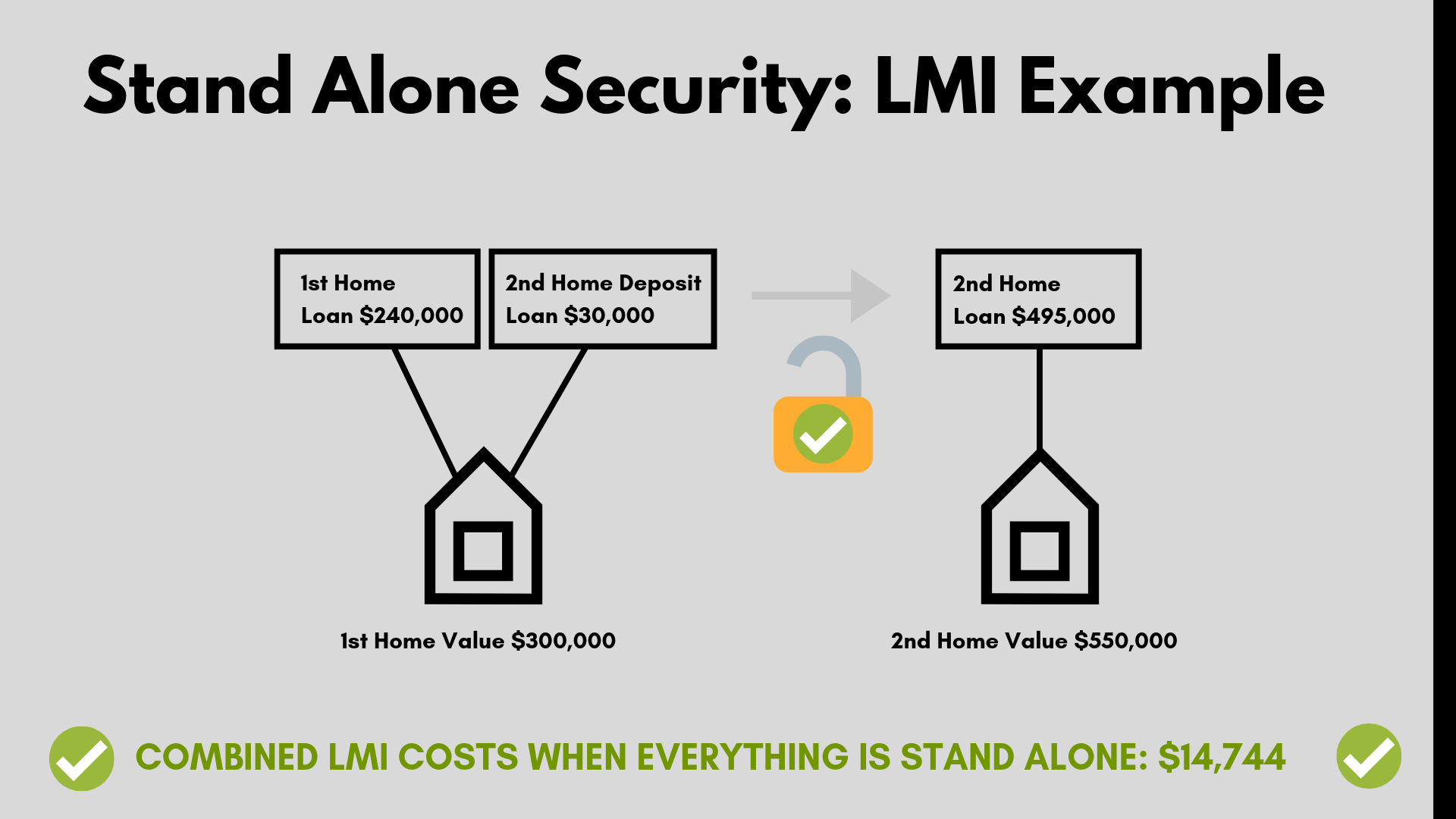

risc 4: LMI costă WAYYYYY mai mult

LMI este calculat pe o scară glisantă și, în general, costă mai mult cu cât sunt mai mari sumele împrumutului.

deci, dacă aveți credite colateralizate încrucișate, ați putea plăti mii de dolari mai mult.

să ne uităm la un exemplu din viața reală.

Dacă ați cumpăra o a doua proprietate pentru 550.000 USD și ați folosi capitaluri proprii din proprietatea inițială de 300.000 USD, ar trebui să plătiți 20.096 USD în costuri LMI.

Da, aceasta este o bucată corectă de schimbare.

cu toate acestea, dacă te-ai dus pentru o structură de sine stătătoare ai putea salva literalmente mii.

care sunt alte lucruri pe care trebuie să le țin minte?

alături de riscurile, există, de asemenea, alți factori cum ar fi creditorii ipotecare de asigurare sau de vânzare proprietatea dumneavoastră în viitor să se gândească.

creditorii ipotecare de asigurare

Din păcate, împrumutul totală este asigurată împotriva tuturor proprietăților.

Dacă doriți să împrumutați mai mult de 80% din valoarea unei investiții imobiliare, atunci creditorii asigurarea ipotecară va deveni aplicabilă.

aceasta este dacă nu există suficientă echitate globală în proprietăți.prima de asigurare ipotecară a creditorului este calculată pe împrumutul total și ar putea costa mii de dolari.

Read More: LMI Calculator

vânzare sau planuri viitoare

când împrumuturile dvs. sunt garantate încrucișat și decideți să vindeți unul, banca va reevalua proprietățile care vor fi deținute odată ce vânzarea este finalizată.

ei vor decide și controla fondurile de vânzare și pot cere ca fondurile de vânzări să fie utilizate pentru a plăti datoria. Acest lucru poate fi frustrant, mai ales dacă aveți nevoie de veniturile din vânzări în alte scopuri.

ușor de mutat

poate fi costisitor să vă mutați portofoliul dacă creditorul dvs. nu mai este potrivit pentru dvs.

de exemplu, dacă aveți nevoie de fonduri suplimentare și creditorul dvs. scade sau nu vă mai pot oferi rate competitive.

acest scenariu de restricționare poate afecta în mod semnificativ structura dvs. de împrumut.

cum de a minimiza riscul

o modalitate foarte bună de a reduce riscul în jurul valorii de împrumuturi cu proprietăți multiple este de a lucra cu cel puțin doi creditori primare. De multe ori, cumpărătorii separa lor împrumuturi acasă împrumuturi și împrumuturi de investiții divizarea-le cu diferite creditori.

procedând astfel, vă ajută să vă răspândiți împrumuturile, astfel încât, dacă aveți probleme financiare, va funcționa în favoarea dvs. În timp ce, desigur, este mai ușor doar pentru a avea un creditor având grijă de tot.

dar ține cont de viitor și oferă-ți un plus de securitate pentru a te asigura că minimizezi riscul.

cum să știți dacă un împrumut colateralizat încrucișat este potrivit pentru dvs.

vorbiți cu Hunter Galloway despre acest lucru în detaliu și obțineți o evaluare gratuită cu noi astăzi pentru a afla despre situația dvs. personală.

ceea ce facem este să simplificăm procesul de împrumut la domiciliu și, împreună cu echipa noastră de experți, vă vom ajuta să parcurgeți procesul pentru a finaliza prima cerere de acordare a cumpărătorilor de locuințe. Dacă cumpărați sau refinanțați casa dvs., vă putem ajuta să vă parcurgeți procesul.

serviciul nostru nu vă costă nimic, deoarece suntem plătiți de creditor atunci când împrumutul dvs. de acasă se stabilește.

pentru a discuta despre depozit, de creditare și de investiții de împrumut opțiuni de carte într-un timp să se așeze cu noi, sau nu ezitați să sunați la 1300 088 065.