denna guide kommer att visa dig exakt hur ett kors säkerheter inteckning fungerar, och hur kors säkerheter kan hålla tillbaka din fastighet lån.

inklusive:

- de få fördelarna med det

- massiva risker att vara medveten om

- problem orsakade vid refinansiering

och ett exempel som sparade en av våra kunder $5,352 i lmi.

Så om du vill gå från property rookie till property pro när det gäller cross-collateralization, är den här guiden för dig.

Låt oss komma igång.

- Cross Collateralization Fundamentals

- Vad är Cross Collateralization?

- fristående säkerhet eller Cross Collateralized?

- stora problem med Cross Collateralization

- Vad är några andra saker jag behöver tänka på?

- hur man minimerar risken

- Cross Collateralization Fundamentals

- Vad är Cross Collateralization?

- fördelar med Cross Collateralization

- När kan cross collateralisation användas?

- fördel 1: Få en lägre ränta

- fördel 2: skatteförmåner

- fördel 3: nedskärning

- vad är skillnaden med fristående säkerhet?

- fristående eller cross collateralisation?

- de stora frågorna om Cross Collateralization

- vilka är nackdelarna med cross collateralisation?

- Risk 1: marknadsnedgångar

- Risk 2: förlora makten över ditt lån

- Risk 3: Med refinansiering ett lån, kommer omvärdering.

- Risk 4: LMI kostar WAYYYYY mer

- Vad är några andra saker jag behöver tänka på?

- långivare Mortgage Insurance

- försäljning eller framtida planer

- lätt att flytta

- hur man minimerar risken

- hur man vet om ett korssäkert lån är rätt för dig

Cross Collateralization Fundamentals

i det här kapitlet kommer du att räkna ut fördelarna och syftet bakom cross-collateralization och cross-collateralization lån.

dessa väsentligheter inkluderar steg för att kvalificera, fördelarna och vanliga problem som orsakas av tvärsäkerhetskontroll.

Vad är Cross Collateralization?

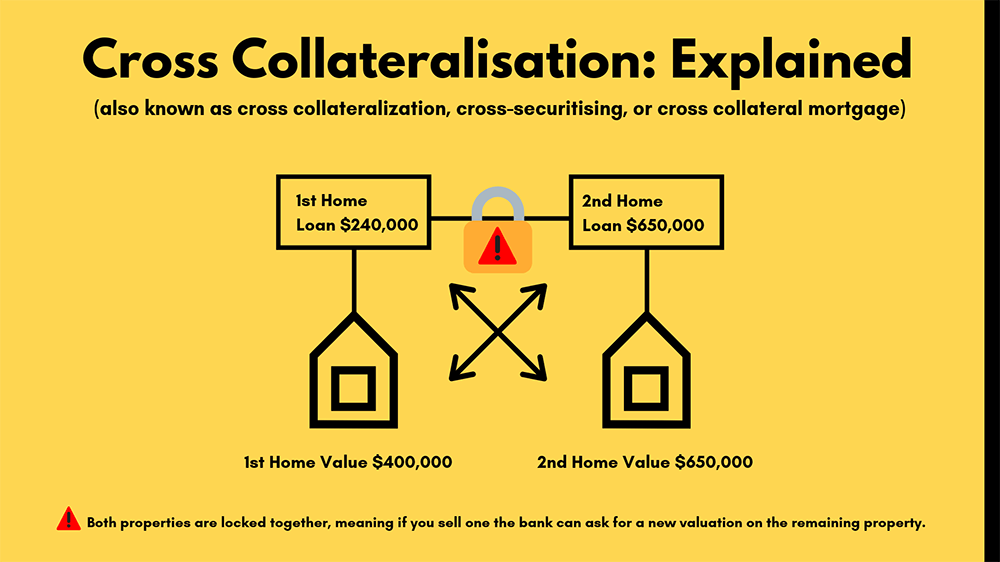

Cross collateralization är en finansiell term som används när ett lån säkras av två eller flera fastigheter.

Om du har ett hem och lånat extra pengar för en förvaltningsfastighet från samma bank korsar de ofta säkerheten eller korsar säkra fastigheterna för att låna ut extra pengar.

detta är en typisk korssäkerhetsstruktur, om du gör några ändringar i någon av fastigheterna kommer det att utlösa nya värderingar för båda.

fördelar med Cross Collateralization

Cross collateralisation är vanligtvis mest tilltalande för personer som försöker bygga sin portfölj.

(och det vädjar till banker, som får mer säkerhet mot dina egenskaper)

den typiska köparen är någon som vill hålla fast vid sina egenskaper ett tag.

och med det menar vi att hålla fast vid det i 10 till 15 år och inte vill köpa några andra fastigheter.

det enklaste sättet att tänka på cross collateralized lån är när allt är kopplat ihop.

När kan cross collateralisation användas?

- kan användas när två fastigheter är inblandade i att säkra ett lån

- kan användas för att köpa en andra förvaltningsfastighet.

fördel 1: Få en lägre ränta

När du är Cross-collateralising kan du ibland få en bättre ränta.

varför? Eftersom dina fastigheter ses som kombinerade snarare än var och en som ett individuellt investeringslån.

(och vissa banker ser detta som lägre risk)

besparingarna kan bero på banken, det totala utlåningsbeloppet och hur mycket eget kapital du har i dina fastigheter.

fördel 2: skatteförmåner

Om ditt första lån var ägare och din nästa fastighet är en investering kan du kanske göra en skattefordran.

dessutom, om du använder eget kapital från det, då detta är 100% avdragsgilla.

chatta med din revisor om hur ditt lån är strukturerat och skatteförmånerna kring det.

fördel 3: nedskärning

om du planerar att minska, är cross-securitising något för dig.

genom att kombinera din inteckning med en långivare gör det din portfölj enklare att hantera eftersom det finns mindre enskilda kontouppdelningar.

steg för att kvalificera:

- Portugals du måste hålla dig inom hypotekslånsgränserna

- Portugals låntagare under denna struktur måste vara garanterade att alla lån inom den tvärsäkra strukturen

- antingen en gäldenär eller garant

Läs mer: Hur man använder eget kapital för att köpa en andra Fastighet

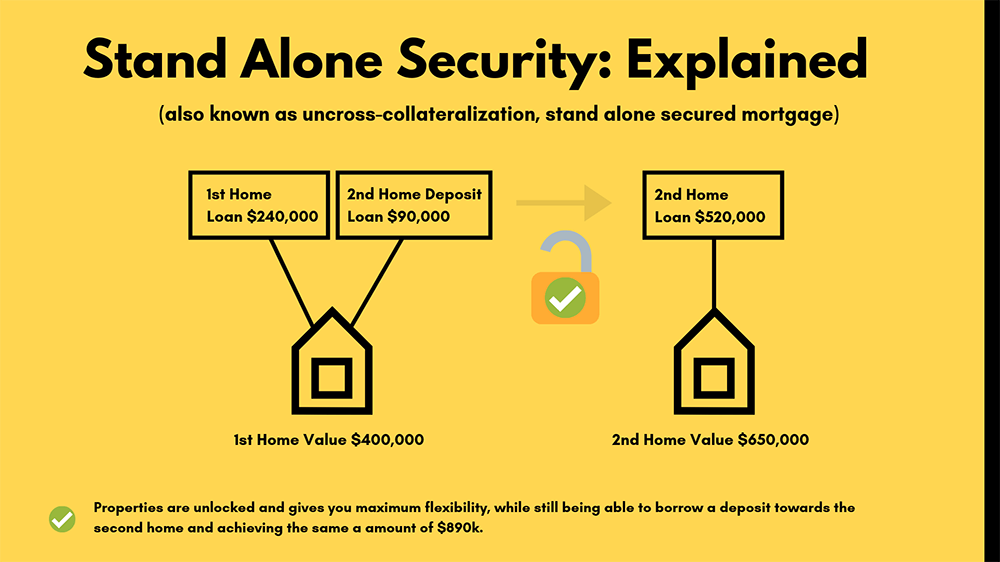

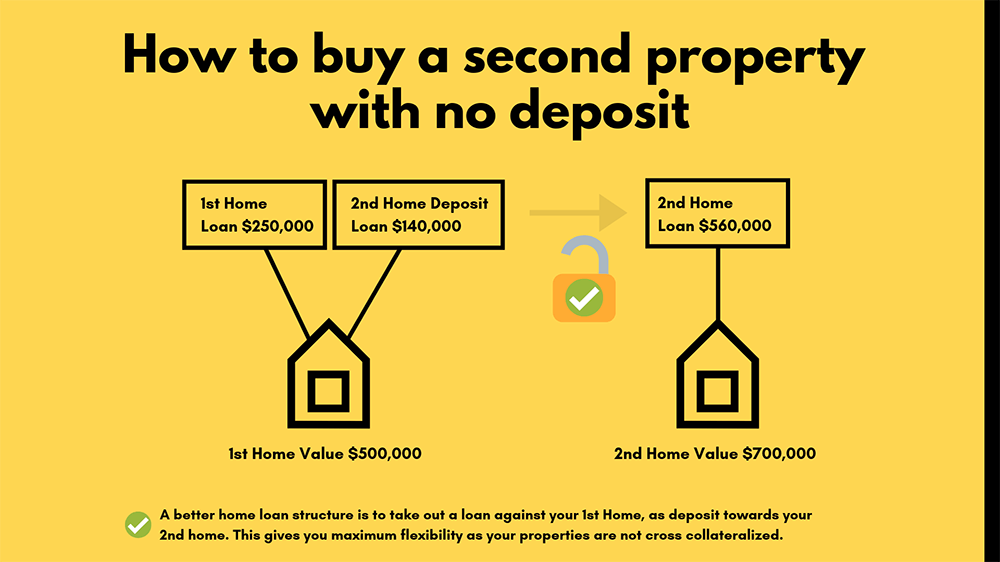

vad är skillnaden med fristående säkerhet?

begreppet fristående säkerhet är att ett lån säkras av bara en fastighet.

denna metod kan också användas för att bygga din fastighetsportfölj.

Du kan till exempel använda ditt familjehem som fristående säkerhet.

fristående eller cross collateralisation?

generellt sett rekommenderas fristående över korssäkerhet.

detta beror på att korssäkerhet kan bli mycket svårt att’ reda ut ’ de olika egenskaperna, medan fristående tar bort den onödiga risken.

vad som händer med cross collateralisation är att om du hade tre egenskaper”bundna ihop”men ville sälja en av dem, skulle du behöva göra följande:

- Portugals värde de andra två egenskaperna

- kräver att nya hypotekslån utfärdas.

istället, om fastigheterna är strukturerade som fristående, kan låntagaren sälja någon egendom och betala ut den med det lån som är säkrat av det.

långivaren kommer inte att engagera sig i den aktuella skulden eller andra egenskaper, som värderingar och omvärderingar.

de stora frågorna om Cross Collateralization

Om du menar allvar med cross collateralising ditt lån, måste du förstå nackdelarna och downfalls av det också.

ju bättre du förstår dessa, desto mer framgång har du att arbeta det till din fördel.

så utan vidare, Låt oss dyka rätt in.

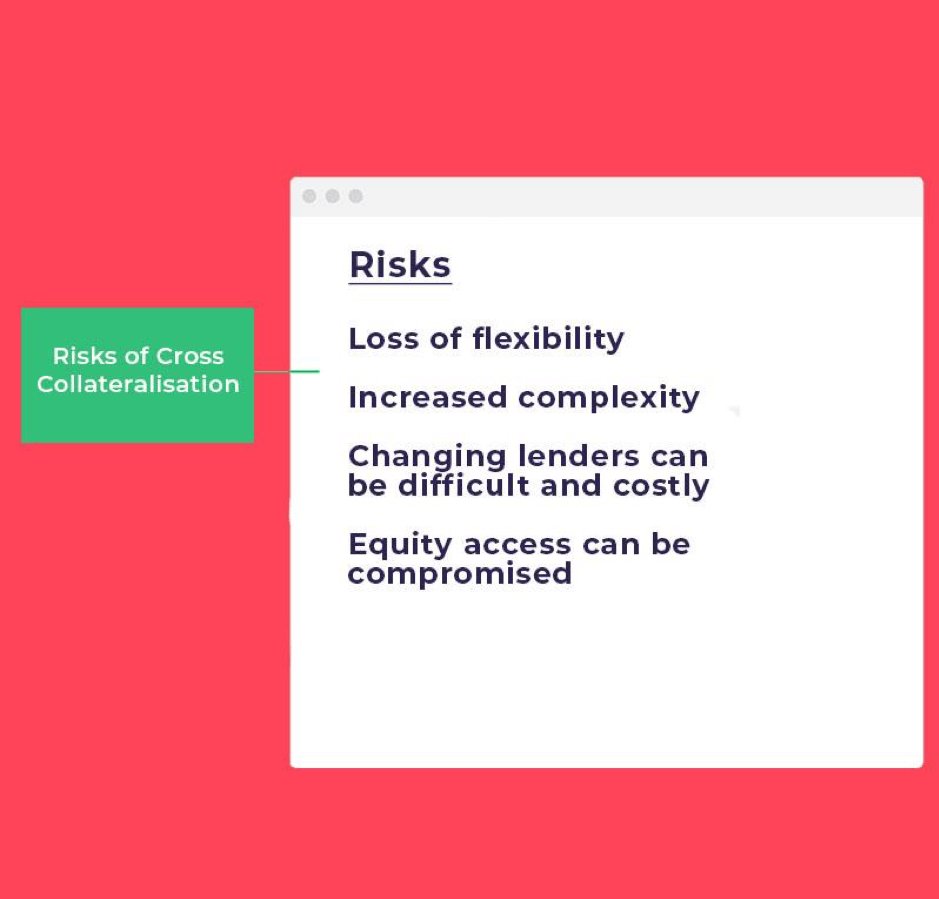

vilka är nackdelarna med cross collateralisation?

Cross collateralising har sina nackdelar och risker; det kan minska flexibiliteten och komplicera din bank.

(med andra ord måste du ha alla fastigheter med en bank)

så se till att du tänker två gånger innan du går vidare med det.

din långivare kommer att rekommendera det, men se till att du talar med en inteckning mäklare att veta alla risker och begränsningar i linje med att inrätta denna struktur.

Risk 1: marknadsnedgångar

den viktigaste risken är att alla dina fastigheter är anslutna.

så med en av dina fastigheter som har en värdeminskning kan detta påverka din totala portfölj.

varför? Eftersom alla dina fastigheter är länkade.

frågan är att om det egna kapitalet i en fastighet har gått upp, och de andra har haft en betydande nedgång, då detta kommer att begränsa din totala eget kapital från att öka.

så det är ungefär som en kedjereaktion.

Risk 2: förlora makten över ditt lån

igen, eftersom dina egenskaper är alla länkade, om du kämpar för att återbetala ditt bostadslån, kan problem uppstå med banken.

i den här situationen kommer banken att berätta vad du betalar och när du ska hålla lånet till värdeförhållandet på plats.

Risk 3: Med refinansiering ett lån, kommer omvärdering.

problemet med cross collateralisation är att när du vill refinansiera måste varje fastighet omvärderas, inte bara en.

på grund av detta kan kostnaderna vara mycket mer omfattande, och bankerna måste få en variation av säkerhet.

denna process kan vara tidskrävande och sätter också risk runt banken kommer tillbaka med lägre värdering och hindrar dig från refinansiering.

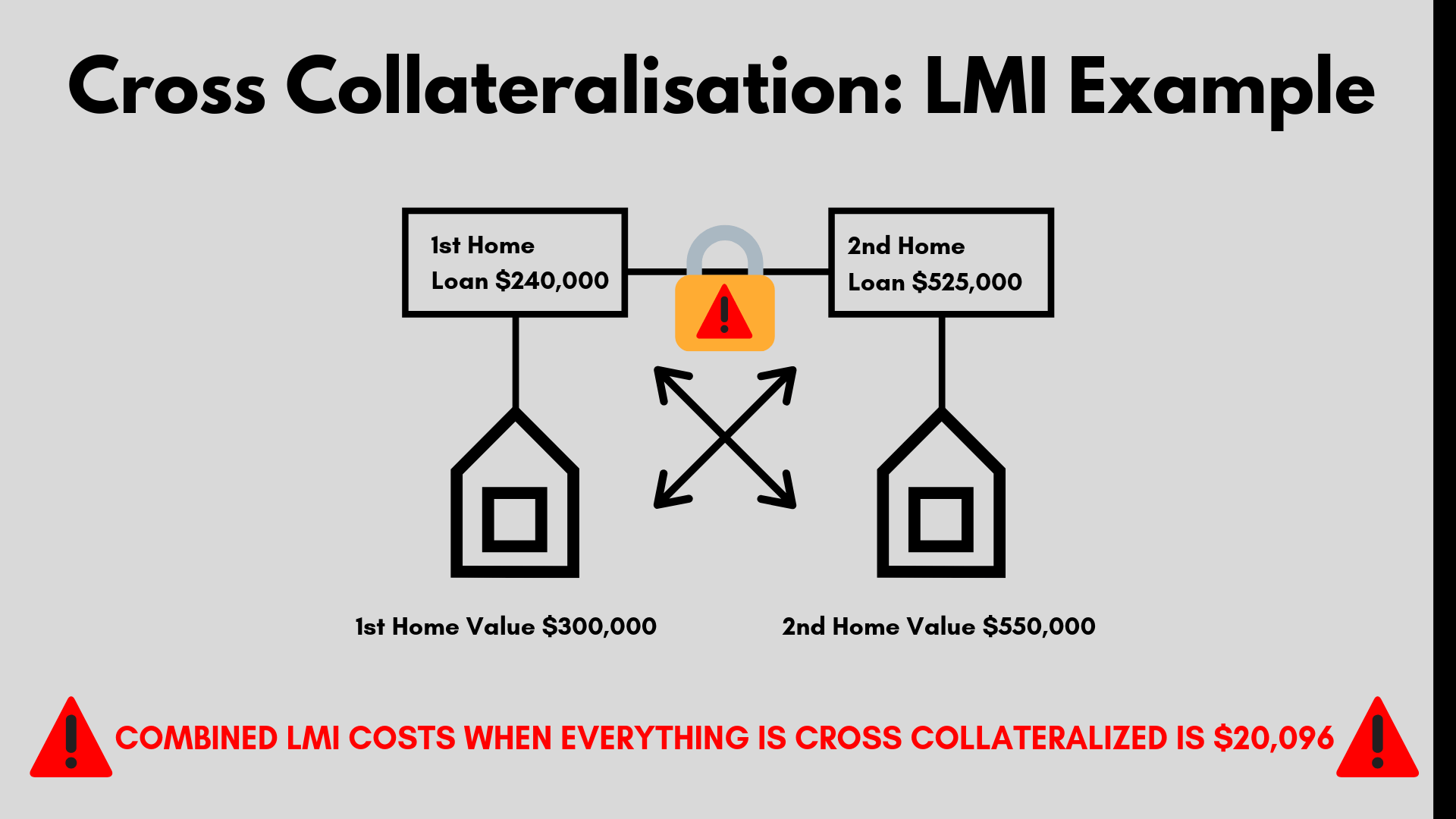

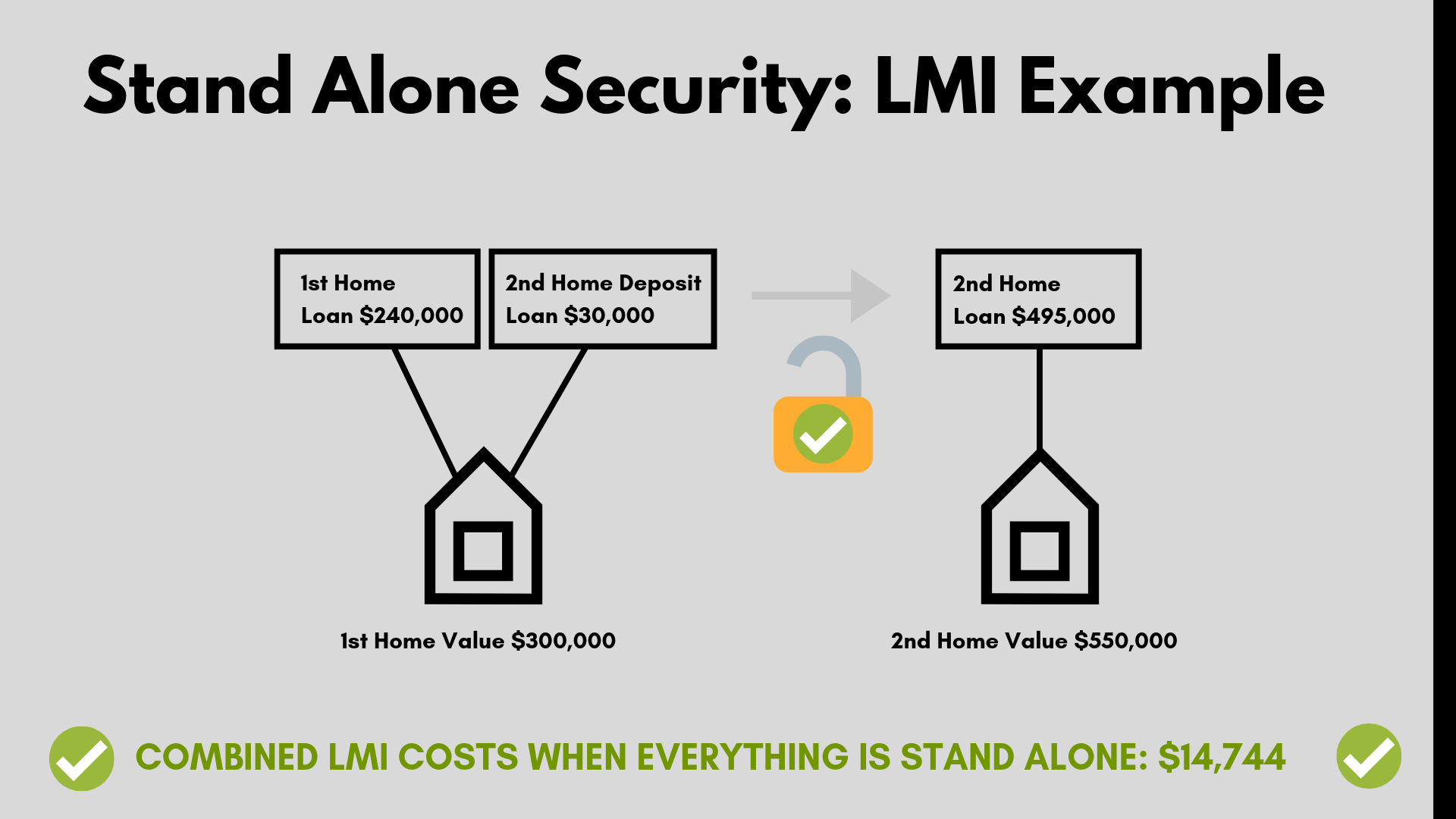

Risk 4: LMI kostar WAYYYYY mer

LMI beräknas på en glidande skala och kostar i allmänhet mer ju högre dina lånebelopp är.

Så om du har Kors säkerställda lån, kan du betala tusentals dollar mer.

Låt oss titta på ett verkligt exempel.

om du köpte en andra fastighet för $550,000 och använde eget kapital från din ursprungliga egendom på $300,000 skulle du behöva betala $20,096 i lmi-kostnader.

Japp, det är en rättvis bit av förändring.

men om du gick för en fristående struktur kan du spara bokstavligen tusentals.

Vad är några andra saker jag behöver tänka på?

Vid sidan av riskerna finns det också andra faktorer som långivare hypotekslån försäkring eller sälja din fastighet i framtiden att tänka på.

långivare Mortgage Insurance

tyvärr är den totala utlåningen säkrad mot alla fastigheter.

om du vill låna mer än 80% av värdet på en förvaltningsfastighet, då långivare inteckning försäkring kommer att bli tillämplig.

detta är om det inte finns tillräckligt med totalt eget kapital i fastigheterna.

långivarens inteckning försäkringspremie beräknas på den totala utlåningen och kan kosta tusentals dollar.

Läs Mer: LMI Calculator

försäljning eller framtida planer

När dina lån är kors säkerställda, och du bestämmer dig för att sälja en, kommer banken att omvärdera de egenskaper som kommer att hållas när försäljningen är klar.

de bestämmer och kontrollerar försäljningsfonderna och kan kräva att försäljningsfonderna används för att betala ner skulden. Detta kan vara frustrerande, särskilt om du behöver försäljningsintäkterna för andra ändamål.

lätt att flytta

det kan vara dyrt att flytta din portfölj om din långivare inte längre är rätt för dig.

till exempel, om du behöver ytterligare medel och din långivare minskar, eller de kan inte längre erbjuda dig konkurrenskraftiga priser.

detta begränsande scenario kan påverka din lånestruktur avsevärt.

hur man minimerar risken

ett bra sätt att minska risken kring dina lån med flera egenskaper är att arbeta med minst två primära långivare. Ofta separerar köpare sina lån bostadslån och investeringslån som delar upp dem med olika långivare.

genom att göra så, det hjälper sprida dina lån runt så att om du hamnar i ekonomiska problem, det kommer att fungera till din fördel. Det är naturligtvis lättare att bara ha en långivare som tar hand om allt.

men tänk på framtiden och ge dig själv extra säkerhet för att säkerställa att du minimerar risken.

hur man vet om ett korssäkert lån är rätt för dig

tala med Hunter Galloway om detta i detalj och få en gratis bedömning med oss idag för att ta reda på din personliga situation.

vad vi gör är att göra det enkelt att komma igenom bostadslånsprocessen, och med vårt team av experter hjälper vi dig att gå igenom processen för att slutföra din första ansökan om bostadsköpare. Om du köper eller refinansierar ditt hem kan vi hjälpa dig genom processen.

vår tjänst kostar dig ingenting eftersom vi betalas av långivaren när ditt bostadslån löser sig.

för att prata om din insättning, utlåning och investeringar utlåning alternativ boka i en tid att sitta ner med oss, eller känn dig fri att ringa på 1300 088 065.