av Veritis

den snabbt växande marknadstakten och behovet av att överleva i konkurrensen har drivit många företag att använda flera tillväxtstrategier.

företag uppgraderar befintliga system, improviserar arbetsflöden, antar ny teknik och mer, vilket är tillräckligt för att uppnå kortsiktiga tillväxtmål. Men strategier som M&a hjälper företag att uppnå långsiktigt.

stora affärsstrategier som fusioner och förvärv (M&A) ger inte bara organisationerna drivkraften för tillväxt utan placerar också dessa affärsjättar i framkant av konkurrensen.

men hur gör företag åstadkomma en fusion eller förvärv i USA?

Låt oss ta en titt på M&en process.

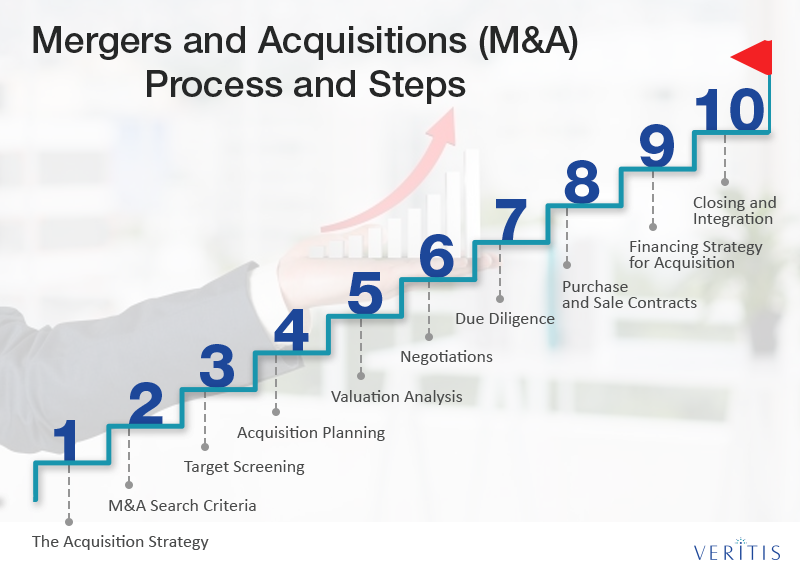

- teknik fusioner och förvärv (M&a) Process och steg:

- 1) förvärv strategi

- 2) M&a sökkriterier

- 3) target Screening

- 4) Förvärvsplanering

- 5) värderingsanalys

- 6) förhandlingar

- 7) Due Diligence

- 8) köp – och försäljningskontrakt

- 9) finansieringsstrategi för förvärv

- 10) stängning och Integration

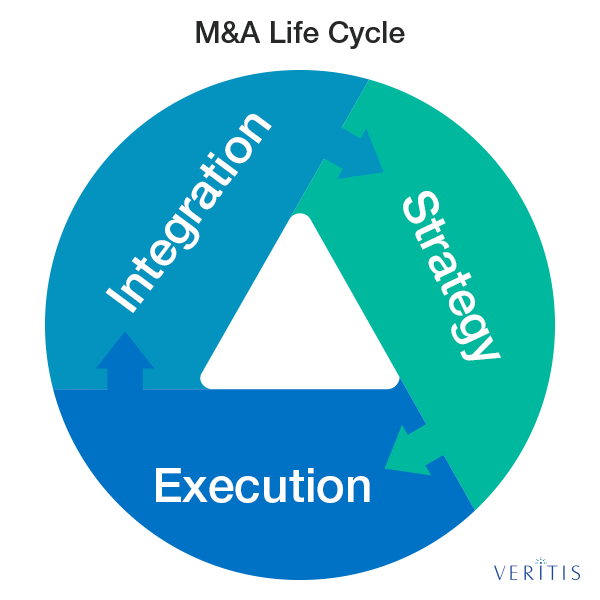

- fusioner och förvärv (M&a) livscykel

- 1) strategi

- 2) utförande

- 3) Integration

teknik fusioner och förvärv (M&a) Process och steg:

1) förvärv strategi

det första steget I M&en process skapar en bra förvärvsstrategi! Detta kräver att det förvärvande företaget har en klar uppfattning om vilka mål de vill uppnå från förvärvet – utöka produktlinjer eller få tillgång till nya marknader.

här är några frågor för att säkerställa en framgångsrik förvärvsstrategi:

- vilken verksamhet är företaget involverat i?

- vad är omfattningen av verksamheten?

- Vad är den övergripande riktningen som vår verksamhet avser att ta mot sin marknad?

dessa frågor kommer att ge din M&en strategi i linje med den övergripande affärsstrategin i USA.

2) M&a sökkriterier

nästa steg är att identifiera nyckelkriterier för målbolag i linje med det förvärvande företagets förvärvsmål. Kriterierna kan variera beroende på kundbas, geografisk plats och vinstmarginaler.

3) target Screening

det förvärvande företaget börjar sedan target screening genom att bedöma de potentiella målen i linje med förvärvskriterierna

4) Förvärvsplanering

förvärvaren kommer då att träffa målbolagen och erbjuda ett bra värde för dem eller deras tillgångar. Med det första mötet kommer det förvärvande företaget att försöka få information om målet och se hur flexibelt målbolaget är med en fusion.

5) värderingsanalys

efter det inledande samtalet kommer det förvärvande företaget att be målet att tillhandahålla väsentlig information inklusive nuvarande ekonomi, verksamhet, skulder och mer. Detta hjälper förvärvaren att bedöma målets kapacitet som ett företag på egen hand och som ett potentiellt förvärvsföretag.

6) förhandlingar

Efter att ha samlat tillräckligt med information för utvärderingen av målet kommer det ursprungliga erbjudandet att rullas ut. Då kommer de två företagen att förhandla om villkor mer detaljerat.

7) Due Diligence

denna process börjar så snart erbjudandet har accepterats av buyout-företaget. Detta gör en omvärdering av förvärvarens initiala bedömning av målets värde genom att göra en detaljerad analys av målets verksamhet som tillgångar, kunder, personalresurser och mer. Due diligence är ett konkret steg som inte lämnar utrymme för framtida problem eller problem

8) köp – och försäljningskontrakt

i detta skede upprättas ett slutligt försäljningskontrakt där båda företagen fattar beslut om typ av köpeavtal-tillgångsköp eller aktieköp.

9) finansieringsstrategi för förvärv

medan det förvärvande företaget redan har övervägt sin ekonomi i de tidiga stadierna av affären, införs de fina detaljerna i finansieringen först efter att köp-och försäljningsavtalet har undertecknats.

10) stängning och Integration

förvärvet affären är stängd och företrädare för båda företagen arbetar tillsammans på fusionen.

fusioner och förvärv (M&a) livscykel

M&en livscykel kategoriserar de olika m&a bearbetar steg i tre breda faser:

1) strategi

under denna fas bedömer m&a-rådgivare i USA förändringarna avseende förvärvarens bransch och identifierar tillväxtmöjligheter och mål i linje med företagets företagsstrategi.

detta omfattar att skapa en portföljstrategi och en bedömning av verksamhetsmodellen, företagsfinansiering eller investment banking och strategiska alternativ.

dessutom omfattar detta stadium även målscreening, deal structuring, readiness review, synergy analysis och modeling.

2) utförande

under genomförandefasen ger M&en expertrådgivare inom kommersiella, finansiella, HR -, IT -, operativa och skattemässiga aspekter inblick i övergången och finansieringsalternativen. Genomförandefasen kombinerar erfarenhet och kunskap för att få stängning till den komplexa processen.

detta steg omfattar, planera strukturering, finansiell rådgivning, förhandlingsstöd, due diligence, preliminär prisfördelning, skattestrukturering och mer.

3) Integration

i slutfasen kommer integration eller separation att presentera förvärvaren med en uppsättning utmaningar inklusive kostnader, tidslinjer och affärsstörningar, bland andra. Denna fas spänner integration eller separation planering stöd, utveckla köpeavtalet försäljning, finansiella avtal rådgivande, slutföra värdering och köpeskilling, färdigställande uttalande rådgivande.

post-deal stängning, M&a rådgivare organisera Dag 1 beredskap övergång serviceavtal, synergistöd, humankapitalintegration, skatteintegration och omstrukturering. Teknik m&a-rådgivare i USA säkerställer en problemfri process under hela integrationsfasen inklusive slutstatsplanering.

M&en process ger en rad fördelar för både förvärvaren och målbolagen om de genomförs på ett stegvis och strategiskt sätt. Bedömning, utvärdering och omvärdering är nyckeln till processen i varje steg, utan vilken fusionen eller separationen kan visa sig vara ofruktbar för båda företagen.

framför allt kan starkt rådgivande stöd omvandla den skrämmande processen med M&a till ett mycket organiserat system. Överväger en sammanslagning?

letar du efter en pålitlig it-rådgivningspartner i USA? Kontakta Veritis!

relaterat inlägg:

- omdefiniera affärsframgång med IT M&a rådgivningstjänster